از ابزارهای تکنیکال مهم و کاربردی در تحلیل بازارهای مالی میتوان به اندیکاتورها اشاره داشت. اندیکاتورها با حل بعضی از معادلات ریاضی بر اساس قیمتهای گذشته یک دارایی میتوانند اطلاعات مختلفی در مورد آینده قیمت آن ارائه دهند. در واقع این ابزار تکنیکال میتواند اطلاعاتی را ارائه دهد که ما توانایی مشاهده آنها را نداریم.

به همین علت اندیکاتورها از ابزارهای اصلی برای تحلیل تکنیکال به حساب میآیند که تریدرها و معاملهگران حرفهای با آنها آشنایی کامل دارند و معاملات خود را بر اساس آنها پیش میبرند. اندیکاتور استوکاستیک نیز از جمله کاربردیترین ابزارهای تحلیل بازارهای مالی است که در ادامه توضیحاتی در خصوص آن ارائه میدهیم.

اندیکاتور استوکاستیک چیست؟

اندیکاتور استوکاستیک در سال 1950 برای اولین بار توسط جورج سی لین «George C.Lane» به بازارهای مالی معرفی شد. استورکاستیک حرکت و قیمت دارایی را اندازهگیری کرده و روند بازگشت و روند قیمت را مشخص میکند. دقت داشته باشید که این اندیکاتور میتواند نقاط اشباع خرید و اشباع فروش را در محدوده 0 تا 100 نمایش دهد.

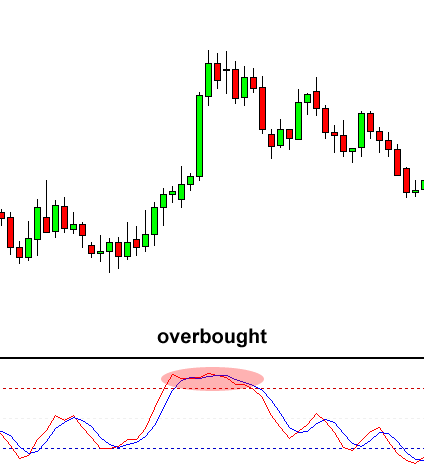

اندیکاتور استوکاستیک در واقع نوعی اسیلاتور مومنتوم است که قادر به مقایسه قیمت بسته شدن معاملات یک دارایی با محدودهای از قیمت در بازه زمانی مشخص است. اعداد در محدوده بالای 80 نشاندهنده منطقه اشباع فروش و در محدوده زیر 20 نشاندهنده نقاط اشباع خرید است. به خاطر داشته باشید که این نشانهها همیشه نمایانگر بازگشت حتمی قیمت نیستند.

روندهای بسیار قوی قادر به حفظ شرایط خرید یا فروش بیش از حد به مدت طولانی هستند. لذا معاملهگران و تریدرها باید تغییرات در نوسانگر تصادفی را بررسی کرده و سرنخهایی در مورد تغییرات روند آینده پیدا کنند. اندیکاتور استوکاستیک از دو خط تشکیل شده که یکی از آنها نمایانگر مووینگ اوریج سه روزه و دیگری نمایانگر مقدار واقعی اسیلاتور برای هر سشن است.

با تصور اینکه قیمت از مومنتوم پیروی میکند، تلاقی و برخورد این دو خط میتواند سیگنال بازگشت روند در نظر گرفته شود.

بهترین تنظیمات اندیکاتور استوکاستیک

اندیکاتور استوکاستیک در پلتفرمهای مختلف و بسترهای معاملاتی به صورت پیشفرض تنظیم شده است. ولی شما میتوانید با توجه به استراتژی خود، مقادیر را به طور دستی تنظیم کنید. برای تنظیم این اندیکاتور طبق مراحل زیر عمل کنید:

- ابتدا وارد پلتفرم معاملاتی خود شوید.

- سپس از قسمت نوار ابزار بالای صفحه، اندیکاتورها را انتخاب کنید.

- بخش اسیلاتورها را باز کرده و استوکستیک «Stochastic» را انتخاب کنید.

- پس از باز شدن پنجره تنظیمات، امکان وارد کردن مقادر موجود در استراتژی فراهم میشود.

تنظیمات اندیکاتور استوکاستیک

K Period (مورد استفاده جهت محاسبه خط اندیکاتور) به صورت خودکار بر روی عدد 14 تنظیم شده است. D Period (مورد استفاده جهت محاسبه خط سیگنال) به صورت پیشفرض بر روی عدد 3 تنظیم شده است. بخش Method تعیینکننده نوع میانگین خط سیگنال است. در صورتی که گزینه Simple را لمس کنید، از میانگین ساده استفاده خواهد شد.

با انتخاب گزینه Exponential از میانگین نمایی استفاده خواهد شد. دقت داشته باشید که میانگین نمایی سبب حساسیت بیشتر خط سیگنال نسبت به تغییرات اخیر قیمت میشود. ولی در اغلب مواقع از حالت Simple استفاده میشود.

هر چقدر مقدار در بخش Slowing بیشتر باشد، خط سیگنال و خط اندیکاتور نسبت به تغییرات قیمت حساسیت کمتری نشان میدهد. به این ترتیب حرکات اندیکاتور کمتر میشود. اگر فیلد قیمت یا «Price Field» بر روی Low/High تنظیم شود، اندیکاتور طبق قیمتهای سقف و کف محاسبه خواهد شد. با انتخاب گزینه Close، برای محاسبه اندیکاتور از قیمتهای پایانی هر دوره استفاده خواهد شد.

در قسمت Main امکان مشخص کردن رنگ، ضخامت و الگوی خط اندیکاتور «K%» وجود دارد. از بخش Signal نیز امکان انتخاب رنگ، ضخامت و الگوی خط سیگنال «D%» فراهم شده است. برای مشخص کردن خطوط اشباع خرید و فروش باید به بخش Levels مراجعه کنید. به صورت پیش فرض مقادیر 80 برای اشباع خرید و 20 برای اشباع فروش تعیین شده است.

ولی شما با توجه به قدرت روند میتوانید این مقادیر را بالاتر یا پایینتر تنظیم کنید. در نهایت با انتخاب گزینه OK اندیکاتور استوکاستیک بر روی نمودار ظاهر خواهد شد.

تشخیص واگرایی در اندیکاتور استوکاستیک

در حالت کلی، واگرایی میان اندیکاتور استاکوستیک و روند حرکتی قیمت به عنوان سیگنال بازگشت یا ریورسال در نظر گرفته میشود. به عنوان مثال: در صورتی که روند نزولی باشد، یک کف پایینتر جدید ساخته میشود؛ ولی نوسانگر یک بالاتر نمایش میدهد. این مسئله میتواند نمایانگر خسته شدن فروشندهها و شکلگیری یک برگشت صعودی باشد.

به این ترتیب زمانی که سقف یا کف جدید در قیمتها توسط اندیکاتور استوکستیک تایید نشود، واگرایی صورت میگیرد. در صورتی که قیمتها یک سقف بالاتر «Higher low» و نوسانگر استوکستیک یک سقف پایینتر «Lower low» را نمایش دهد؛ یک واگرایی نزولی شکل میگیرد. این مسئله نمایانگر یک تکانه با صعود کمتر است که میتواند نقاط بازشگتی نزولی را پیشبینی کند.

در صورتی که قیمتها یک کف پایینتر «Lower low» و نوسانگر استوکستیک یک کف بالاتر «Higher low» را نمایش دهد؛ یک واگرایی صعودی شکل میگیرد. این مسئله نمایانگر یک تکانه با نزول کمتر است که میتواند نقاط بازگشتی صعودی را پیشبینی کند. زمانی که یک واگرایی رخ میدهد، چارتیستها باید به دنبال تایید سیگنال بازگشت قیمت باشند.

نوسانگر یا همان اندیکاتور استوکستیک بین 0 تا 100 حرکت کرده و خط 50، خط مرکزی آن است. واگرایی صعودی میتواند با شکست سطح مقاومت در نمودار قیمت یا شکست نوسانگر استوکستیک در بالای 50 «خط میانی» تایید شود. دقت داشته باشید که واگرایی نزولی میتواند با شکست سطح حمایت در نمودار قیمت یا شکست نوسانگر استوکستیک در زیر 50 «خط میانی» تایید شود. لذا مشاهده سطح 50 از اهمیت فراوانی برخوردار است.

مناطق اشباع خرید و اشباع فروش در استوکاستیک

نحوه استفاده از اندیکاتور استوکاستیک به منظور تشخیص منطقه اشباع خرید و اشباع فروش کار سادهای است. برای این کار تنها باید با سطوح و سیگنالهای آن آشنا شوید. بر اساس نظر تحلیلگران و معاملهگران، زمانی که استوکاستیک بیش از 80 را نمایش دهد به معنای حالت اشباع خرید بازار است و زمانی که این اندیکاتور زیر 20 باشد، به عنوان منطقه اشباع فروش تلقی میشود.

به عنوان مثال: در صورتی که اندیکاتور استوکاستیک عددی بیش از 80 را نمایش دهد، به معنای روند قوی و احتمال کم بازگشت است. به زبان سادهتر، در این حالت استوکاستیک نمایانگر امکان بسته شدن قیمت نزدیک به سقف بوده و میتواند به سمت بالاتر حرکت کند. روندی که این اندیکاتور در آن به مدت طولانی بالای 80 بماند، نشاندهنده شتاب زیاد روند بوده و نباید معامله شورت باز شود.

فرمول محاسبه اندیکاتور استوکاستیک

برای محاسبه اندیکاتور استوکاستیک میتوانید از فرمول زیر استفاده کنید:

(H14 – L14) / (C – L14) 100 = %K

%k: ارزش فعلی شاخص استوکاستیک

C: نمایانگر آخرین قیمت بسته شدن معاملات دارایی مورد نظر

L14: کمترین قیمت در یک دوره 14 روزه

H14: بالاترین قیمت در یک دوره 14 روزه

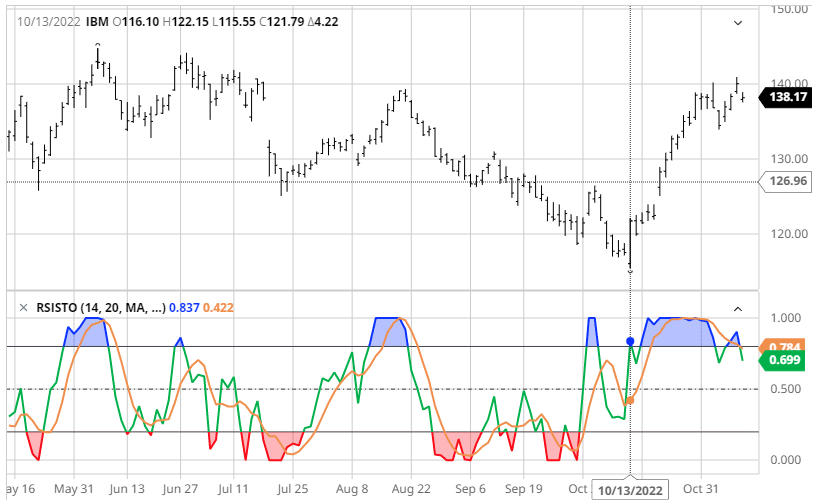

اندیکاتور استوکاستیک RSI چیست؟

اندیکاتور استوکاستیک RSI یک اندیکاتور حساس به تغییرات است. ساختار این اندیکاتور به گونهای است که به جای بررسی تغییرات قیمت، بر روی عملکرد تاریخی یک سهم تمرکز دارد. به همین علت اندیکاتور استوکاستیک RSI در مقایسه با سایر اندیکاتورها سیگنالهای بیشتری صادر میکند.

بسیاری از تحلیلگران از این اندیکاتور میانگین متحرک میگیرند تا حساسیت بیش از حد و ناپایداری را کاهش و کارایی آن را افزایش دهند. دقت داشته باشید که اندیکاتور استوکاستیک RSI در بازه بین 0 تا 100 نوسان و حرکت دارد. زمانی که از فرمول اسیلاتور استوکاستیک «Stochastic» برای فرمولهای شاخص قدرت نسبی «RSI» استفاده کنیم، اندیکاتور استوکاستیک RSI به وجود میآید. مقاله اندیکاتور RSI چیست را مطالعه کنید، تا بیشتر با ترکیب این دو اندیکاتور قدرتمند آشنا شوید.

استراتژی ترید با استوکاستیک RSI

برای استفاده از استوکاستیک RSI ابتدا باید آن را از بخش اندیکاتورها در پلتفرم مورد نظر انتخاب کنید. در مرحله بعدی، پیش از خرید یا فروش باید به مقادیر این اندیکاتور در پایین چارت توجه کنید. اندیکاتور استوکاستیک RSI اغلب به منظور تعیین نقاط ورودی و خروجی بالقوه و شناسایی نقاط بازگشتی قیمت استفاده میشود. در ادامه به نحوه طراحی استراتژی ترید با استوکاستیک RSI میپردازیم.

سیگنال خرید

در صورتی که مقدار اندیکاتور استوکاستیک RSI عدد 0.8 یت 80 و بالاتر را نمایش دهد (در بعضی پلتفرمها بازه 0 تا 1 و در برخی دیگر 0 تا 100) در تحلیل تکنیکال میتوانید آن را به عنوان سیگنال خرید تلقی کرده و انتظار روند صعودی سهم یا بازار را داشته باشید.

سیگنال فروش

در صورتی که مقدار اندیکاتور استوکاستیک RSI عدد 0.2 یا 20 و پایینتر را نمایش دهد (در بعضی پلتفرمها بازه 0 تا 1 و در برخی دیگر 0 تا 100) در تحلیل تکنیکال میتوانید آن را به عنوان سیگنال فروش تلقی کرده و انتظار روند نزولی سهم یا بازار را داشته باشید.

مطالب مرتبط: تحلیل تکنیکال چیست؟

جمع بندی

همانطور که اشاره شد، اندیکاتور استوکاستیک از مهمترین و کاربردیترین ابزارهای تحلیل تکنیکال به شمار میرود. این ابزار به نوعی یک نوسانساز مومنتوم است که با اندازهگیری شتاب حرکات بازار، امکان تعیین اشباع خرید و اشباع فروش را فراهم میکند. بسیاری از معاملهگران و تریدرها از این ابزار برای یافتن بهترین نقاط خرید و فروش در بازار استفاده میکنند.

به خاطر داشته باشید که اندیکاتور استوکاستیک در کنار سایر اندیکاتورها میتواند سیگنالهای معتبرتری صادر کند. ولی استفاده از آن به تنهایی میتواند ریسک معاملات شما را افزایش دهد؛ چرا که استوکاستیک نیز مشابه با سایر اندیکاتورها میتواند سیگنال اشتباه صادر کند.

سوالات متداول

- اندیکاتور استوکاستیک چه کاربردی دارد؟ اندیکاتور استوکاستیک ارتباط میان قیمت پایانی (بسته شدن) سهم و بازه قیمتی آن در تایم فریم مشخص را سنجیده و شتاب روند قیمتی بازار یا سهم را مورد بررسی قرار میدهد.

- معایب استفاده از اندیکاتور استوکاستیک چیست؟ اندیکاتور استوکاستیک نیز مشابه با سایر اندیکاتورها میتواند سیگنال اشتباه صادر کند. به همین دلیل در کنار این اندیکاتور باید از ابزارهای دیگر تحلیل تکنیکال نیز استفاده کنید.

- مزایای استفاده از اندیکاتور استوکاستیک چیست؟ با استفاده از اندیکاتور استوکاستیک امکان پیشبینی حرکت قیمت و دریافت سیگنالهای واضح وجود دارد.

- آیا استفاده از اندیکاتور استوکاستیک به تنهایی برای بررسی روند بازار و دریافت سیگنال کافی است؟ خیر؛ اندیکاتور استوکاستیک نیز مشابه با سایر اندیکاتورها میتواند سیگنال اشتباه صادر کند. به همین دلیل توصیه میکنیم در کنار این اندیکاتور، از سایر ابزارهای تحلیل تکنیکال نیز استفاده کنید.

- آیا اندیکاتور استوکاستیک برای طراحی استراتژی کاربردی است؟ بله؛ بسیاری از معاملهگران و تریدرهای حرفهای برای طراحی استراتژیهای معاملاتی خود از این اندیکاتور استفاده میکنند.