یکی از پرکاربردترین و بهترین ابزارهای تحلیل تکنیکال، اندیکاتور ایچیموکو نام دارد. معاملهگران و تریدرهای موفق و با تجربه از این اندیکاتور برای معاملات خود استفاده می کنند. و اما ایچیموکو چیست؟ این اندیکاتور چه ویژگیها و کاربردهایی دارد؟ آیا امکان استفاده از اندیکاتور ایچیموکو برای طراحی و پیادهسازی استراتژیها وجود دارد؟ آیا امکان یافتن سطوح حمایتی و مقاومتی مهم با استفاده از ایچیموکو وجود دارد؟

نحوه یافتن نقاط حمایتی و مقاومتی مهم با استفاده از این اندیکاتور به چه صورت است؟ آیا امکان ترید با ایچیموکو وجود دارد؟

این سوالات تنها بخشی از سوالات پرتکرار و مهمی است که هر فردی پیش از ورود به بازارهای مالی باید در مورد آنها اطلاعاتی کسب کند. لذا در ادامه توضیحاتی در پاسخ به تمامی این سوالات و نکات پیرامون ایچی موکو ارائه خواهیم داد.

ایچیموکو چیست؟

یکی از سیستمهای معاملاتی مهم ساخته شده توسط ژاپنی، ایچیموکو نام دارد. برخی از معاملهگران بر این عقیده اند که ابر ایچیموکو میتواند تمامی نیازهای یک تریدر یا معاملهگر حرفهای را برطرف کند. این اندیکاتور نقش پر رنگی در پیدا کردن نقاط حمایتی و مقاومتی دارد و بسیاری از افراد به منظور یافتن بهترین زمان ورود به معامله از آن استفاده میکنند.

اندیکاتور ایچیموکو «Ichimoku Cloud» در قالب های زمانی مختلف (دقیقه ای یا هفتگی) بسیار کاربردی و مفید است. ایچیموکو در زبان و ادبیات ژاپنی به معنای ایجاد تعادل در یک نگاه است. از مهمترین و اساسیترین کاربردهای این اندیکاتور میتوان به تشخیص مقاومت و حمایت در سهم اشاره داشت.

ابر ایچیموکو به دلیل فرم خاص خود، امکان تشخیص روند صعودی یا نزولی در لحظه را برای معاملهگران فراهم میکند. شما با استفاده از این اندیکاتور در تحلیل تکنیکال میتوانید خط روند را مشخص و شتاب روند را اندازهگیری کنید. علاوهبر آن میتوانید سیگنال ورود یا خروج معاملاتی را تعیین کنید.

ایچیموکو در حقیقت از معدود اندیکاتورهایی است که به کمک آن میتوانید روند آینده را حد زیادی مورد تحلیل و تجزیه قرار دهید. تریدرهای حرفهای با ترکیب اندیکاتور ایچیموکو با سایر اندیکاتورها (مثل: قیبوناچی، مووینگ اوریج، پرایس اکشن و …)، سیگنالهای بهتری را برای برای معاملات خود دریافت میکنند.

اجزای تشکیل دهنده ایچیموکو چیست؟

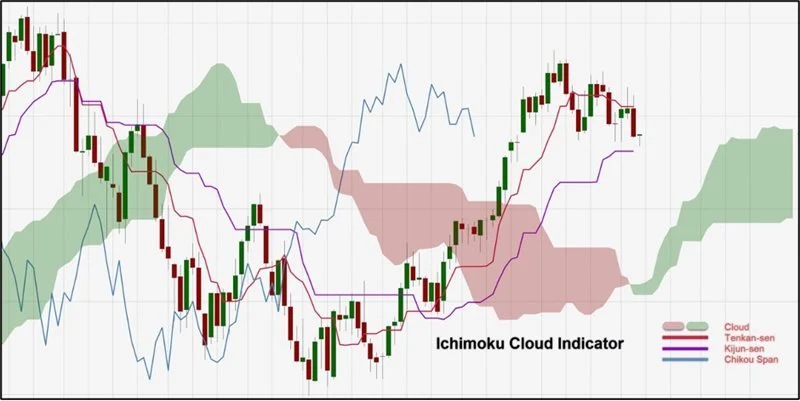

اندیکاتور ایچیموکو دارای 5 خط است که دو خط از این 5 خط، ابر ایچیموکو را تشکیل میدهند. دقت داشته باشید که هر یک از این خطوط نشاندهنده موارد خاصی هستند. لذا در ادامه برای آشنایی بیشتر به اجزای تشکیلدهنده ایچیموکو میپردازیم.

ابر کومو

کومو از مهمترین بخشهای تشکیلدهنده ایچیموکو به شمار میرود که با نام کومو ابر نیز شناخته میشود. کومو یا ابر در حیقیت فضای ایجاد شده میان 2 خط سنکو A و سنکو B است. در تحلیل تکنیکال، کومو به عنوان ناحیه حمایتی و مقاومتی معتبر در نظر گرفته میشود.

در صورت قرارگیری خط کیجون در بالای خط تنکان و به طور هم زمان قرارگیری هر دو آنها در پایین ابر کومو، روند سهم نزولی شده و به عنوان سیگنال فروش تلقی میشود. زمانی که خط تنکان در بالای خط کیجون و به صورت هم زمان هر دو آنها در بالای ابر کومو قرار میگیرند، نمایانگر صعودی شدن روند سهم و سیگنال خرید است.

اگر قیمت در داخل و میانه ابر کومو قرار گیرد، نباید پوزیشنی برای خرید یا فروش سهم در نظر بگیرید که به این حالت قیمت اصطلاحا ایستا گفته میشود.

تنکانسن

تنکانسن با عنوان خط تبدیل «Conversion Line» نیز شناخته میشود. برای محاسبه تنکانسن به میانگین بیشترین قیمت بالا و کمترین قیمت پایین در 9 دوره قبلی نیاز خواهید داشت. این فرمول به شرح زیر است:

2 ÷ (کمترین قیمت پایین 9 دوره اخیر + بیشترین قیمت بالای 9 دوره اخیر) = فرمول محاسبه تنکان

نکته: دقت داشته باشید که تنکانسن با میانگین متحرک نمایی و میانگین متحرک ساده دارای تفاوت هایی است. به عنوان مثال: میانگین متحرک نمایی و ساده نسبت به تنکانسن، نوسان کمتری دارد.

در سهمهایی با روند نزولی، تنکان نقش خط مقاومتی را ایفا کرده و برای سهمهایی با روند صعودی؛ تنکان به عنوان خط حمایتی تاثیر میگذارد.

چیکو اسپن

در زبان ژاپنی چیکو به معنای دره کم عمق است. چکو خطی است که قیمت فعلی را با قیمت 26 روز قبل بررسی و مقایسه میکند. با تحلیل چیکو در اندیکاتور ایچیموکو میتوانید روند بازار و میزان قدرت آن را متوجه شوید.

کیجونسن

کیجونسن با نام خط پایه «Base Line» نیز شناخته میشود که برای محاسبه آن نیاز به میانگین بیشترین قیمت بالا و کمترین قیمت پایین در 26 دوره قبل نیاز خواهید داشت. کیجونسن مشابه با تنکانسن میتواند هر چارچوب زمانی را در بر بگیرد.

2 ÷ (بالاترین قیمت 26 دوره + پایین ترین قیمت 26 دوره) = فرمول محاسبه کیجون

کیجون در حقیقت نشاندهنده تعادل قدرت بین خریداران و فروشندگان است. اگر قیمت یک سهم در 26 دوره اخیر در یک بازه نوسان داشته باشد، قیمت تعادلی، نقطه وسط این بازه خواهد بود. به زبانی سادهتر؛ کیجون به نوسانات قیمت حساس است.

در صورتی که کیجون پایین قیمتها قرار بگیرد، روند صعودی بوده و اگر قیمتها در پایین آن باشند، روند نزولی در نظر گرفته میشود. کیجون به نوعی سبب به وجود آمدن خط حمایت قوی در روند صعودی شده و در روند نزولی، خط مقاومت برای قیمت ایجاد میکند.

سنکو A

سنکو A در حقیقت به میانگین دو بخش تنکان و کیجون گفته میشود. در اندیکاتور ایچیموکو این خط میتواند 26 روز آتی را پیشبینی کند. فرمول محاسبه سنکو A به شرح زیر است:

2 ÷ (کیجون + تنکان) = فرمول محاسبه سنکو A

زمانی روند قیمت را صعودی در نظر میگیریم که سنکو A در حال افزایش باشد. در غیر این صورت میتوانید روند قیمت را نزولی در نظر بگیرید.

سنکو B

سنکو B به میانگین بیشترین نقطه بالا و کمترین نقطه پایین در 52 روز گذشته گفته میشود. با استفاده از خط سنکو B میتوانید 26 روز آینده را پیشبینی کنید. فرمول محاسبه آن به شرح زیر است:

2 ÷ (بیشترین قیمت بالای 52 دوره قبل + کمترین قیمت پایین 52 دوره قبل) = فرمول محاسبه سنکو B

در صورتی که سنکو B در حال کاهش باشد، روند قیمت نزولی در نظر گرفته میشود؛ در غیر این صورت روند صعودی خواهد بود. سنکو B مشابه با سنکو A برای روند قیمت سهم به عنوان خط حمایتی یا مقاومتی عمل میکند.

نکته: توجه داشته باشید که سنکو A در مقایسه با سنکو B حساستر بوده و اندیکاتور سریعتری به شمار میآید.

در صورتی که قیمت سهمی در حال رشد و افزایش باشد، سنکو A به دلیل حساسیت بالا و سریعتر بودن، مقدار بیشتری را نسبت به سنکو B نمایش خواهد داد. به همین دلیل اگر سنکو A بالای سنکو B قرار بگیرد، روند قیمت صعودی در نظر گرفته میشود.

مزایای استفاده از ایچی موکو

اندیکاتور ایچیموکو ویژگیها و مزایای مختلفی دارد. این مزایا به شرح زیر است:

- تعیین سطح حمایتی و مقاومتی

- سازگار با اصول مدیریت سرمایه

- تعیین روند بازار با دقت بالا

- تعیین حد ضرر و حد سود

- رفع طیف گستردهای از نیازهای کاربران

- دریافت سیگنالهای خرید و فروش

- قابل استفاده در بازارهای مالی مختلف

- طراحی برای تمام تایم فریمها

- انجام تحلیل زمانی (به منظور درک بهتر از اتفاقات گذشته و زمان حال و پیشبینی آینده)

- جامعیت و امکان طراحی استراتژی

- کمک به درک واقعیت بازارهای مالی

نکته: دقت داشته باشید که ایچیموکو یک سیستم معاملاتی ترید محور در بازار به حساب میآید. به همین دلیل کاربران بدون سردرگمی با استفاده از آن میتوانند وضعیت آینده را پیشبینی کنند.

معایب استفاده از ایچی موکو

ایچی موکو در کنار ویژگیها و مزایای خاص خود نیز دارای معایب و محدودیتهایی است. در ادامه به مهمترین معایب این اندیکاتور اشاره خواهیم داشت.

سختی در تحلیل برای معامله گران مبتدی

ایچیموکو از ابزارهای تحلیل تکنیکال است که درک مفهوم آن برای افراد تازهکار سخت و پیچیده است. تسلط پیدا کردن به این شاخص برای افراد مبتدی میتواند تا ماهها طول بکشد.

عملکرد ضعیف در بازارهای فاقد ترند

در حالت کلی اندیکاتور ایچیموکو به منظور تشخیص فرصتهای ورود و خروج و ترندها در بازارهایی با روند قوی طراحی شده است. زمانی که بازار در رنجی مشخص نوسان دارد، عملکرد ایچیموکو ضعیف میشود. به عبارت دیگر، این اندیکاتور در بازارهای بی جهت کاربردی نخواهد بود.

در بازارهایی که رنج، قیمت میان حداکثر و حداقل مشخصی نوسان وجود دارد و ترند صعودی یا نزولی قابل توجه نباشد، خطوط ایچیموکو به صورت مکرر از یکدیگر عبور کرده و میتواند سیگنالهای نادرست و گمراهکنندهای ایجاد کند. اندیکاتور ایچیموکو اغلب به منظور تشخیص منطقه حمایت یا مقاومت مورد استفاده قرار میگیرد.

ولی گاهی به دلیل نوسانات قیمت در بازارهای رنجی، این اندیکاتور چندان موثر واقع نمیشود. تریدرها و معاملهگران حرفهای برای رفع این مشکل در نوسانگیری با ایچیموکو، از ترکیب این اندیکاتور با اصول پرایس اکشن استفاده میکنند. در نتیجه امکان تعیین وضعیت Overbought یا Oversold در بازارهای رنجی فراهم میشود.

بدون شک این روش میتواند برای کاهش تعداد سیگنالهای نادرست در بازارهای رنجی مفید و کاربردی باشد.

زیاد بودن حجم اطلاعات

در زمان استفاده از خطوط چندگانه اندیکاتور ایچیموکو، نمودار قیمت شلوغ و گیجکننده به نظر خواهد رسید. به همین دلیل استفاده از تمامی اطلاعات ارائه شده در این اندیکاتور سخت و پیچیده خواهد بود.

تاخیر و داشتن ماهیت پیرو

برای استفاده از اندیکاتور ایچی موکو باید ماهیت تاخیری آن را در نظر داشته باشید. معمولا سیگنالهای معاملاتی دریافتی از این اندیکاتور با تاخیر هستند. به همین دلیل گاهی ایچیموکو در زمان شروع یا پایان روند، هیچ سیگنالی را به معاملهگران حرفهای یا مبتدی ارائه نکند.

تحلیل پرایس اکشن به عنوان یکی از موثرترین سبکهای تحلیلی شناخته میشود. دوره پرایس اکشن، جدیدترین تکنیکهای معاملهگری در بازار ارزهای دیجیتال را ارائه میدهد. برای فراگیری اصول پرایس اکشن، شرکت در دوره پرایس اکشن بسیار مفید خواهد بود.

ایچیموکو چه کاربردی دارد؟

ایچی موکو به دلیل ویژگیهای خاص خود، دارای کاربردهای مختلفی است. در ادامه به کاربردهای این شاخص مهم اشاره خواهیم داشت.

- کسب اطلاعات مهم از ارزها در بازه زمانی کوتاه مدت

- بررسی و تعیین نقاط حمایت و مقاومت

- شناسایی روند سهم

- ارائه سیگنال های ورود و خروج از سهم

- تعیین حد ضرر

- تعیین نقاط برگشت قیمت ارز

- شناسایی جهت و میزان قدرت روند

نکته: بدون شک، افراد با تسلط بر روی این اندیکاتور میتوانند معاملات خود را با دقت بیشتری انجام دهند و شانس موفقیت خود را افزایش دهند.

تشخیص حمایت و مقاومت با ایچیموکو

ایچی موکو دارای شاخصهای خاصی است که تریدرها و معاملهگران با استفاده از آنها میتوانند به راحتی سطوح حمایتی و مقاومتی را پیدا کنند. این شاخصها به شرح زیر هستند:

خط تنکنسن

تنکنسن نقش مهمی در تشخیص و تعیین سطوح حمایتی و مقاومتی دارد. ولی دقت داشته باشید که تعداد کندلهای تحت پوشش تنکنسن کمتر است. در نتیجه حمایتها و مقاومتهای آن ضعیفتر و موقتی هستند.

خط چیکو اسپن

از دیگر شاخصهای مهم در اندیکاتور ایچی موکو میتوان به خط چیکو اسپن اشاره داشت. شما با استفاده از این خط به راحتی میتوانید سطوح حمایتی و مقاومتی را تعیین کنید. برای این کار باید یک خط در امتداد سقفها و کفهای چیکو اسپن بکشید.

خط کیجونسن

خط قرمز در اندیکاتور ایچیموکو با نام کیجونسن شناخته میشود که 26 کندل فبل و بعد خود را به بالاترین و پایینترین قیمت جمع و سپس تقسیم بر دو میکند. پس از آن حاصل به دست آمده تبدیل به نقطهای بر روی کندل میشود. در نهایت با وصل کردن این نقاط خط کیجونسن تشکیل میشود.

نکته: خط کیجونسن جزء مهمترین و اساسیترین مناطق حمایت و مقاومتی به شمار میآید.

استراتژی ترید با ایچی موکو

نمودار Ichimoku دارای اجزای مختلفی است که تمامی معاملهگران با استفاده از آنها میتوانند استراتژیهای مختلفی را متناسب با شرایط خود طراحی کنند. دو استراتژی گاوی «صعودی» و استراتژی خرسی «نزولی» بر پایه این اندیکاتور طراحی شده است که هر یک از آنها از نظر قرارگیری اجزای اندیکاتور شرایط خاص خود را دارند. در ادامه به بررسی این استراتژیها میپردازیم.

استراتژی صعودی یا گاوی اندیکاتور ایچیموکو

زمانی که نمودار صعودی باشد، معاملهگران برای ورود به معاملات خرید آماده میشوند. معیارهای مختلفی در اندیکاتور ایچی موکو به منظور تعیین قیمت در روند صعودی تعریف شدهاند که همه آنها باید مورد بررسی و تایید قرار بگیرند. در ادامه به استراتژیها و معیارهای مهم صعودی اشاره خواهیم داشت.

- زیاد نبودن فاصله بین کیجونسن و قیمت

- قرار گرفتن قیمت بالای تنکانسن و کیجونسن و قرار گرفتن تنکانسن در بالای کیجونسن

- قرارگیری قیمت بالای ابر کومو

- داشتن شیب صعودی تنکانسن و کیجونسن به سمت قیمتها

- تشکیل شدن ابر کومو در 26 کندل جلوتر و داشتن حالت صعودی (یعنی سنکو اسپن A بالای سنکو اسپن B قرار بکیرد)

نکته: توجه به تمامی این معیارها برای طراحی و پیادهسازی استراتژیهای معاملاتی الزامی و مهم است.

استراتژی نزولی یا خرسی اندیکاتور ایچیموکو

طراحی استراتژی نزولی یا خرسی با استفاده از اندیکاتور ایچی موکو به گونهای است که شرایط لازم به منظور ورود به معاملات فروش برای معاملهگران و تریدرها فراهم میشود. در این استراتژی مشابه با استراتژی صعودی، معیارهایی وجود دارند که هر یک از آنها باید برای ورود به معاملات مورد بررسی قرار بگیرند. این معیارها به شرح زیر هستند:

- نزولی بودن ابر کومو آینده

- قرار گرفتن قیمت زیر تنکانسن و کیجونسن و قرار گرفتن تنکانسن زیر کیجونسن

- قرارگیری قیمت زیر ابر کومو

- داشتن شیب منفی رو به پایین تنکانسن و کیجونسن

- فاصله نداشتن زیاد کیجونسن با نمودار قیمت

نکته: طراحی استراتژی به خصوص در زمان نزولی بودن بازار، کار آسانی نیست. به همین دلیل برای طراحی و اجرای استراتژیهای کاربردی، به تمامی موارد ذکر شده، دقت کافی داشته باشید.

آشنایی با استراتژی ابر کومو و سطوح حمایت و مقاومت

بدون شک، ابر کومو یکی از مهمترین و اساسیترین مولفهها برای تریدرها به شمار میرود. اگر قیمت پایین ابر کومو قرار بگیرد، روند کلی بازار نزولی در نظر گرفته شده و تریدرها باید به دنبال موقعیتهای فروش باشند. در صورتی که قیمت بالای ابر کومو قرار بگیرد، روند کلی بازار صعودی بوده و تریدرها باید به معاملات خرید وارد شوند.

استفاده از لبههای ابر کومو تحت عنوان سطوح حمایت و مقاومت از اهمیت بسیاری برخوردار است. اگر در بازارهای مالی فعالیت داشته باشید، میدانید که قیمت به صورت خطوط راست حرکت نمیکند و در طی حرکت خود نوساناتی دارد. به عنوان مثال: گاهی قیمت در زیر ابر کومو قرار گرفته و شرایط برای استراتژی نزولی فراهم میشود؛ ولی در همین حرکت نزولی شاهد اصلاحهای رو به بالا نیز خواهیم بود.

در این اصلاحها، کیجونسن میتواند به عنوان سطح حمایت و مقاومت عمل کند؛ ولی توجه داشته باشید که لبههای ابر کومو اصلیترین حمایت و مقاومت در برابر قیمت را ایجاد میکنند. لبههای ابر کومو با ایجاد نقاط جدید، فرصتهای مختلفی را برای ورود به معاملات فراهم میکنند.

نکته: زمان هایی که قیمت وارد ابر کومو می شود، معاملهگران و تریدرها نباید به معاملات وارد شوند. در واقع این افراد برای ورود به معاملات باید صبر کنند تا قیمت جهت بعدی خود را تعیین کند.

البته برخی از تریدرها ورود قیمت به ابر کومو را به عنوان فرصتی ایدهآل برای معاملات اسکلپ می دانند. بر اساس این ایده، قیمت پس از وارد شدن به ابر کومو، تا لبه دیگر ابر حرکت میکند. همین مسئله میتواند سبب افزایش شانس موفقیت و فرصت معامله برای اسکالپرها شود.

بهترین تنظیمات ایچی موکو

در حالت کلی، اندیکاتور ایچیموکو در بازههای زمان 9، 52 و 26 میتواند نتایج بهتری را به تریدرها و معاملهگران ارائه دهد. در بازارهای ارزهای دیجیتال و فارکس، تنظیمات این اندیکاتور 60، 30 و 10 است. برای انجام تنظیمات و تغییر اندیکاتور ایچی موکو در تریدینگ ویو طبق مراحل زیر عمل کنید:

- ابتدا وارد قسمت Inputs شوید.

- سپس از قسمت Target box میتوانید رنگ و جایگاه نوشتهها را تغییر دهید.

- در قسمت Ichimoku امکان تغییر تنظیمات نمایش یا عدم نمایش اجزای این اندیکاتور فراهم میشود.

- برای تغییر ضخامت اجزای اندیکاتور میتوانید به بخش Style مراجعه کنید.

نکته: این تنظیمات میتوانند برای درک بهتر و دریافت سیگنالهای دقیقتر و بهتر کمک چشمگیری بکنند.

والا دوست من با فیلتر شکن وارد بینگ ایکس شد.بینگ ایکس مسدودش کرد کلا.

شما باید حتما فیلترشکن های خوب استفاده کنین که نشت آیپی نداشته باشن. تا ایپی ایران شما مشخص نشه! حتما دوست شما از فیلترشکن های کرک شده استفاده کردن

ایچیموکو هیچ وقت قدیمی نمیشه چون بر اساس قوانین حاکم بر این دنیاس،الیوت و فیبوناچی..بعید میدونم قدیمی شده باشن هنوزم بازار از طریق دوایر فیبوناچی و قوانینش