اندیکاتور مکدی (MACD) ]یکی از محبوبترین و پرکاربردترین اندیکاتور های تحلیل تکنیکال است که توسط بسیاری از تریدرها در سراسر جهان استفاده میشود. این اندیکاتور میتواند به شما کمک کند تا به سرعت تغییر روند را شناسایی کرده و بهترین زمان برای ورود و خروج از معاملات را تشخیص دهید. در این مقاله، ما به بررسی کامل استراتژیهای معاملاتی با اندیکاتور مکدی میپردازیم و نحوه استفاده بهینه از آن را توضیح میدهیم.

اندیکاتور مکدی چیست؟

اندیکاتور مکدی در دهه 1970 توسط جرالد اپل معرفی شد و از آن زمان تاکنون یکی از ابزارهای کلیدی در تحلیل تکنیکال بازارهای مالی است. مکدی مخفف عبارت “Moving Average Convergence Divergence” است که به معنای تقاطع و واگرایی میانگینهای متحرک میباشد. برای مطالعه بیشتر در مورد اندیکاتور مکدی، ساختار و فرمول آن پیشنهاد می کنم به مقاله که به صورت کامل و جامع اندیکاتور مکدی را معرفی کرده است مراجعه کنید. اندیکاتور مکدی چیست؟

4 استراتژی سودآور ترید با اندیکاتور مکدی

در ادامه این مقاله به معرفی 4 مورد از پر استفاده ترین و سودآورترین استراتژی های معاملاتی با اندیکاتور مکدی می پردازیم که به بهترین شکل و راحت ترین حالت سود آوری را برای شما همراه دارد. دقت داشته باشید که در معامله گری و ترید استفاده از اندیکاتور ها به تنهایی نمی تواند تضمین موفقیت شمارا بدهد، اما اندیکاتور ها کمک کننده ترید و معامله گری شما هستند شما باید از اندیکاتور ها به عنوان یک ابزار کمکی در معامله گری خود استفاده کنید و روش های دیگر تحلیلی از جمله پرایس اکشن و یا نقاط پیوت و یا سایر روش های ترید تحلیل تکنیکال نیز در تحلیل خود استفاده کنید.

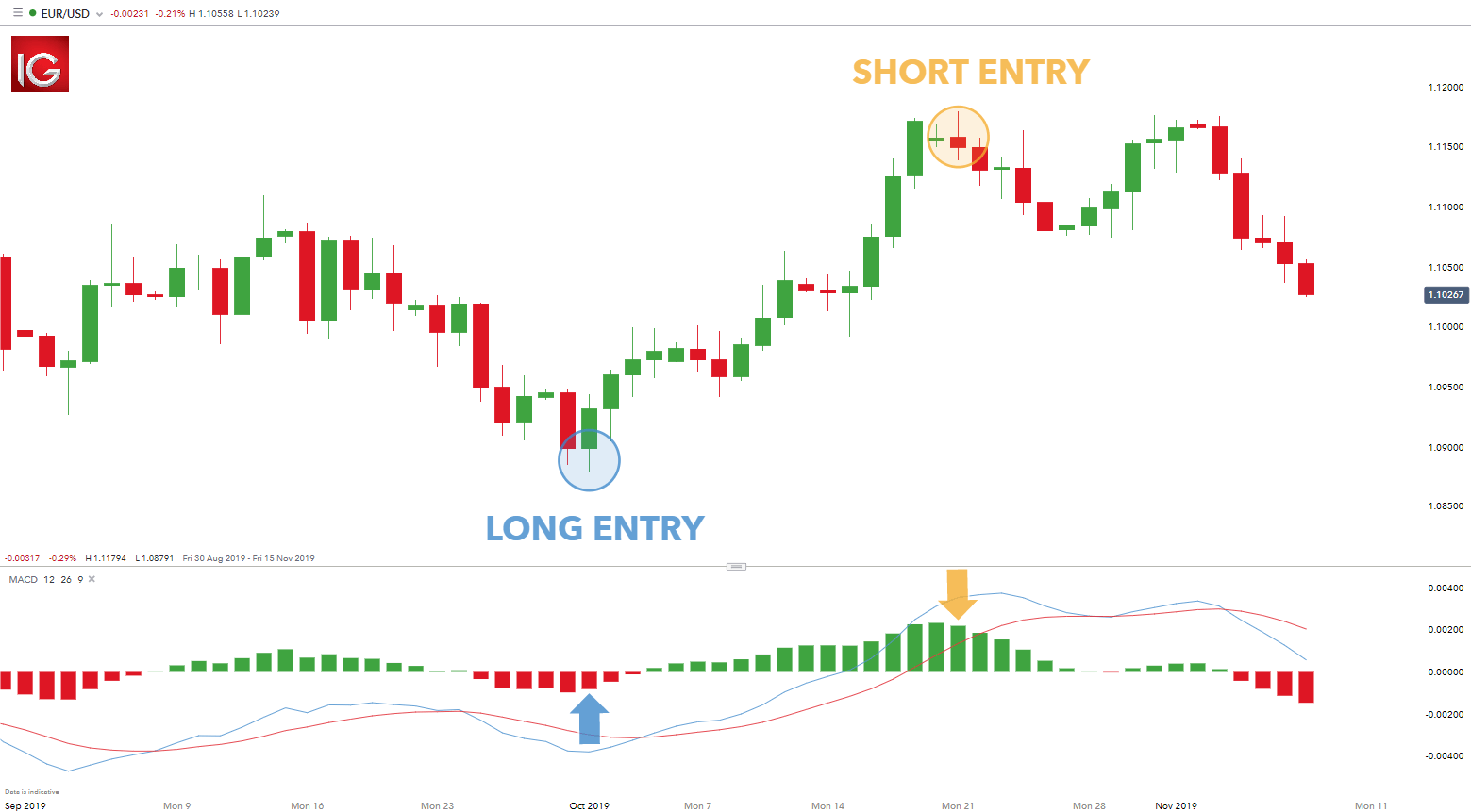

تقاطع خط مکدی و خط سیگنال

یکی از سادهترین استراتژیها، دنبال کردن تقاطعهای خط مکدی و خط سیگنال است. زمانی که خط مکدی از پایین به بالا خط سیگنال را قطع میکند، یک سیگنال خرید قوی ایجاد میشود و برعکس، زمانی که از بالا به پایین قطع میکند، سیگنال فروش صادر میشود. در چنین مواقعی شما باید به کمک سایر اتفاقاتی که در چارت رخ داده به تحلیل خود ادامه دهید و در نهایت از سیگنال های صادر شده در مکدی نیز استفاده کنید و معامله شورت یا لانگ باز کنید.

استراتژی هیستوگرام مکدی

هیستوگرام مکدی میتواند به عنوان یک ابزار قدرتمند در استراتژیهای معاملاتی مورد استفاده قرار گیرد. در ادامه به معرفی چند استراتژی مختلف و نحوه اجرای آنها میپردازیم. هیستوگرام مکدی تغییرات در قدرت و جهت روند را نشان میدهد. وقتی هیستوگرام از منفی به مثبت تغییر میکند، سیگنال خرید و وقتی از مثبت به منفی تغییر میکند، سیگنال فروش صادر میشود. لازم به ذکر است که تاکید کنم که استفاده از اندیکاتور به تنهایی برای ترید کردن اصلا پیشنهاد نمی شود.

استفاده از سطوح حمایت و مقاومت

ترکیب مکدی با سطوح پشتیبانی و مقاومت میتواند به تریدرها کمک کند تا نقاط ورودی و خروجی بهتری را پیدا کنند. وقتی مکدی در نزدیکی سطح حمایت یا مقاومت قرار دارد، میتوان انتظار تغییر جهت روند را داشت. اگر با سطوح حمایت و مقاومت آشنایی کامل ندارید، پیشنهاد می کنم حتما مقاله سطوح حمایت و مقاومت را به خوبی مطالعه کنید تا از اهمیت این سطوح در ترید با خبر شوید. سطوح حمایت و مقاومت چیست؟

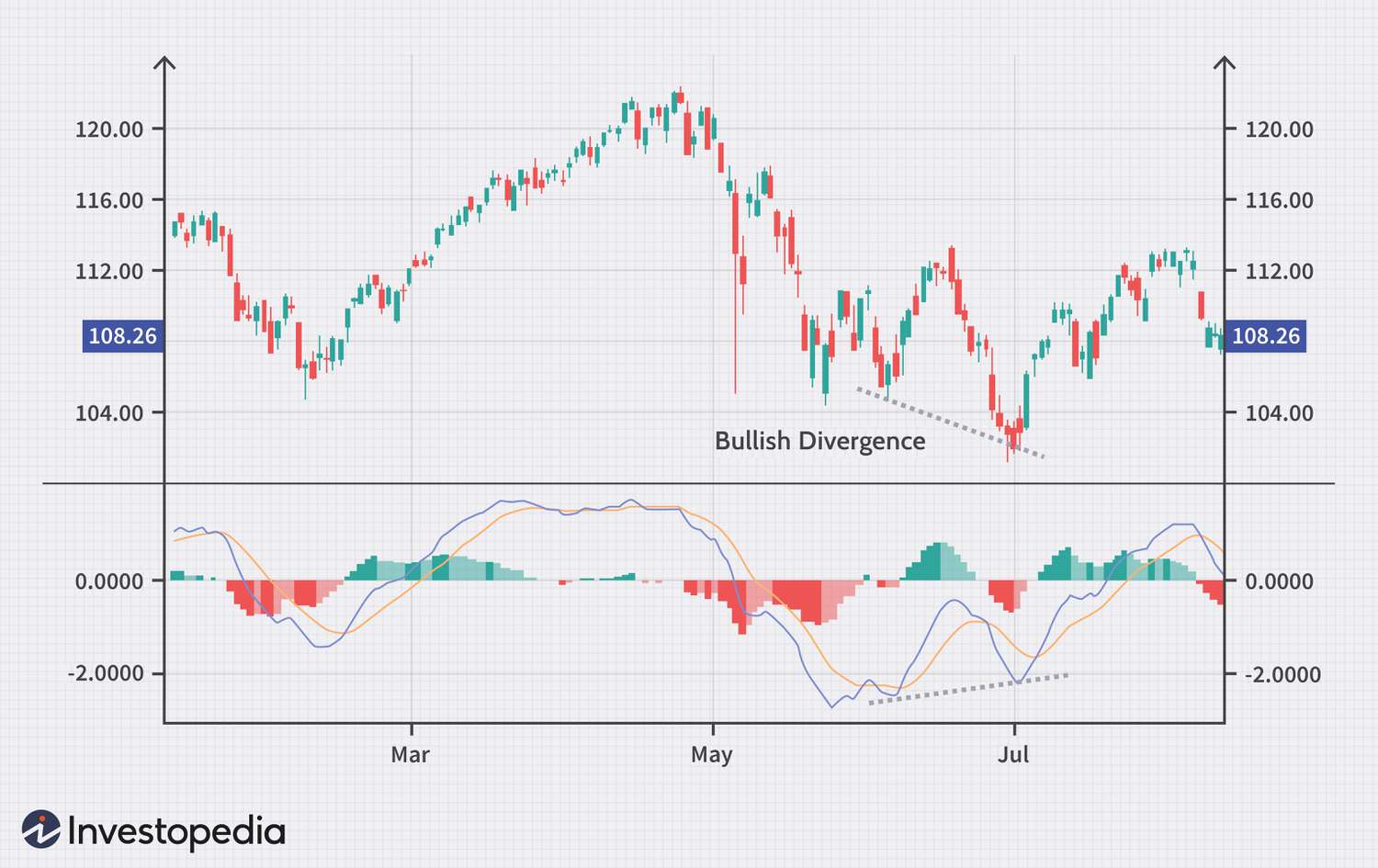

استراتژی واگرایی با مکدی

واگرایی ها یکی از مهم ترین و پرکاربرد ترین تکنیک ها هستند که به کمک اندیکاتور مکدی و اندیکاتور RSI به خوبی قابل تشخیص هستند. واگرایی ها معمولا در تایم فریم های 1D، 4H، 1H، 15m به خوبی جواب می دهد. برای ترید به کمک واگرایی در مکدی باید با عوامل دیگری مثل حمایت و مقاومت نیز آشنایی داشته باشید. واگرایی چیست؟ پیشنهاد می کنم اگر مفهوم واگرایی ها را به خوبی نمی دانید، حتما مقاله واگرایی در مکدی را نیز مطالعه کنید. پس از مشاهده واگرایی در مکدی شما باید به دنبال نقطه ورود به معامله بگردید. در چنین شرایطی شما باید کندل شناس خوبی باشید تا کندلی که نقطه ورود را برای شما مشخص می کند را به خوبی پیدا کنید و وارد معامله شوید. در این شرایط از نقاط پیوت هم می توانید به خوبی برای ورود به معامله استفاده کنید. واگرایی چیست؟

بهترین زمانها برای استفاده از اندیکاتور مکدی

اندیکاتور مکدی در بازارهایی که دارای روندهای قوی هستند بهترین عملکرد را دارد. در بازارهای رنج و بدون روند، ممکن است سیگنالهای نادرست بیشتری تولید کند. و همچنین بهترین تایم فریم ها برای استفاده از اندیکاتور مکدی تایم فریم های روزانه، 4 ساعتی، 1 ساعتی و 15 دقیقه ای است.

اشتباهات رایج در استفاده از اندیکاتور مکدی چیست؟

یکی از اشتباهات رایج تریدرها این است که به تنهایی به سیگنالهای مکدی اعتماد میکنند. بهتر است مکدی را همراه با سایر ابزارهای تحلیل تکنیکال استفاده کنید تا از دقت بیشتری برخوردار شوید.