الگوهای کندل استیک در تحلیل تکنیکال طرفداران زیادی دارند و خیلی از معاملهگران بر اساس آنها از وضعیت و شرایط بازار مطلع میشوند. الگوی چکش یا همر یکی از همین موارد است و یکی از الگوهای پرتکراری است که در چارت داراییهای مختلف میتوان آن را مشاهده کرد. در این مقاله از آکادمی گرانمایه، ابتدا توضیح دادهایم که نشانههای تشکیل الگوی چکش یا همر چیست و چطور میتوان این الگو را تشخیص داد. سپس انواع آن را بررسی کردهایم و همچنین توضیح دادهایم که با مشاهده این الگو، احتمال وقوع چه اتفاقی وجود دارد.

الگوی چکش یا همر چیست؟

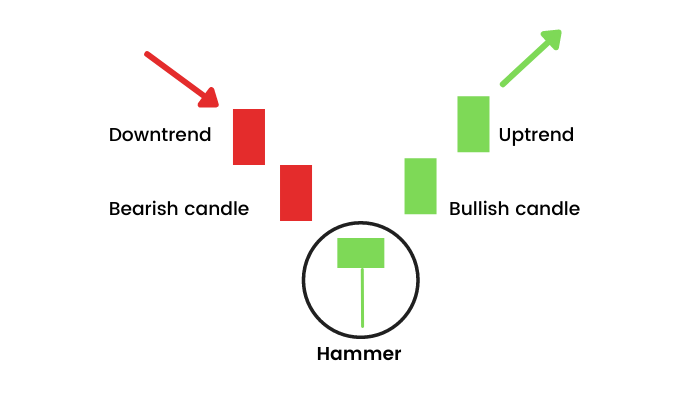

الگوی Hammer یا چکش، یکی از الگوهای شمعی تککندلی در تحلیل تکنیکال است. این الگو یکی از پر کاربرد ترین الگو های کندلی است که تقریبا شبیه حرف انگلیسی T است. الگوی همر یکی از الگوهای بازگشتی گاوی یا صعودی است که میتواند از پایان روند نزولی خبر بدهد. ویژگی این الگو این است که قیمت بازگشایی و بسته شدن تقریبا نزدیک به بیشترین قیمت کندل در بازه زمانی انتخابی است. این مسئله نشان میدهد که این کندل از یک بدنه کوچک تشکیل شده است که سایه بالایی ندارد یا اگر هم داشته باشد بسیار کوچک است. در عوض سایه پایینی بلند است و نشان از اختلاف کمترین قیمت با بیشترین قیمت در آن کندل دارد.

الگوی چکش میتواند در دو رنگ قرمز یا سبز تشکیل شود؛ ولی در هر دو حالت، بدنه شمع در بالا تشکیل میشود و سایه پایینی بلند است. کندلی که سبز باشد قدرتمندتر است و مومنتوم قویتری را به نمایش میگذارد. کندل چکش قرمز هم نشانهای برای پایان روند نزولی است؛ اما نسبت به کندل سبز از قدرت کمتری برخوردار است و احتمال تغییر روند پس از مشاهده این الگو، کمرنگتر است. معمولا سایه پایینی کندل دو برابر بدنه آن است که نشان از تلاش فروشندگان برای پایین کشیدن قیمت دارد.

انواع الگوی همر

الگوی همر میتواند به صورت صعودی یا نزولی باشد. همچنین نوع دیگری از الگوی چکش هم داریم که به شکل معکوس تشکیل میشود. برای اینکه با ویژگیهای این الگوهای شمعی هم آشنا شویم، در ادامه به توضیح هرکدام از آنها میپردازیم.

الگوی چکش صعودی

زمانی که قیمت بسته شدن یک شمع بالاتر از قیمت بازگشایی باشد و فاصله کمی بین بیشترین قیمت با قیمت بسته شدن شکل بگیرد، با یک الگوی چکش صعودی مواجه هستیم. این الگو سیگنالی است که از پایان روند نزولی خبر میدهد و نوید بالا رفتن قیمت را میدهد. شکلگیری چنین الگویی نشان از قدرت گاوها (خریداران) دارد. چرا که پس از بازگشایی، خرسها (فروشندگان) تلاش میکنند تا قیمت را به پایین بکشند، اما با فشار گاوها مواجه میشوند و سرانجام این گاوها هستند که موفق میشوند شمع را در قیمتی بالاتر ببندند. هرچه قدرت گاوها برای بالا بردن قیمت بیشتر باشد، طبیعتا با سیگنال قویتری مواجهیم و احتمال رشد قیمت نیز بیشتر خواهد شد.

سایه پایینی و بلند کندل چکش میتواند محدوده حمایتی را نشان بدهد که در واقع همان پایینترین قیمت است. سپس گاوها قیمت را بالا میبرند تا جایی که به قیمت بازگشایی نزدیک شود و در نهایت بدنه کندل در بالای آن تشکیل میشود.

الگوی چکش نزولی

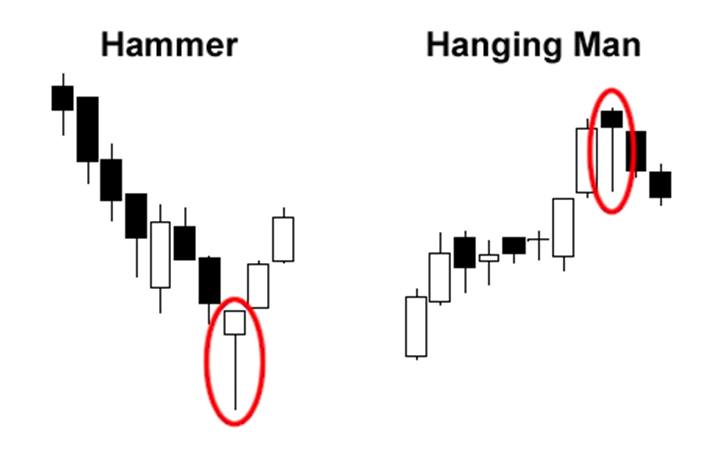

الگوی چکش نزولی یا همان مرد به دار آویخته هم مانند الگوی چکش صعودی است و تنها تفاوت آنها در رنگ کندلهاست. الگوی چکش صعودی سبز رنگ است، به این معنا که قیمت بسته شدن از قیمت باز شدن بیشتر است. الگوی چکش نزولی قرمز رنگ است. این الگو نشان میدهد که با وجود تلاش گاوها برای بالا بردن قیمت، آنها همچنان نتوانستهاند قیمت پایانی را در نقطهای بالاتر از قیمت باز شدن کندل تثبیت کنند و در نهایت کندل به رنگ قرمز در آمده است. البته همچنان شاهد آن سایه بلند پایینی هستیم و نسبت بدنه به سایه باید حفظ شود.

توجه کنید که در برخی از متون دیگر، الگوی چکش نزولی را با نام مرد دارآویز یا Hanging Man معرفی میکنند که از لحاظ ظاهری باز هم شبیه به الگوی چکش صعودی است. یعنی یک بدنه کوچک در بالا دارد و سایهای تقریبا دوبرابر بدنه دارد. الگوی چکش صعودی در انتهای یک روند نزولی شکل میگیرد؛ در حالیکه الگوی مرد دارآویز در انتهای یک روند صعودی تشکیل میشود و از احتمال ریزش قیمت و آغاز یک روند نزولی خبر میدهد.

در هر صورت، در متون مختلف هر دو الگوی فوق را به عنوان الگوی چکش نزولی معرفی کردهاند. آنچه پیداست این است که فارغ از صعودی یا نزولی بودن این الگو، ظاهر آن حتما باید به همان صورتی باشد که شرح داده شد. برای اینکه بتوانیم یک الگو را تشخیص بدهیم، تنها نباید به ظاهر یک کندل مجزا توجه کنیم و حتما باید آن شمع را در نمودار بررسی کنیم تا بتوانیم درک خوبی از ساختار داشته باشیم.

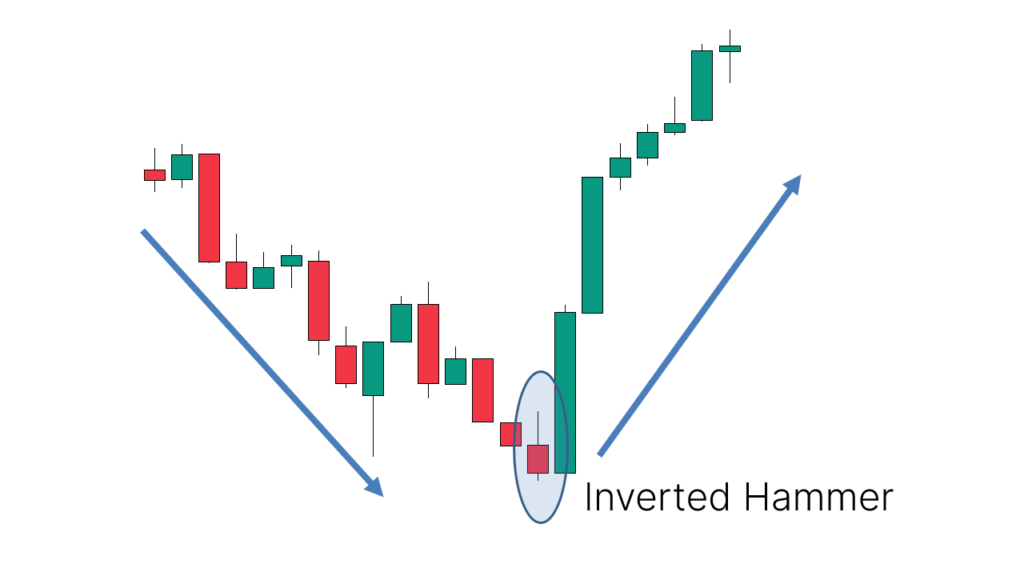

الگوی چکش معکوس

الگوی چکش وارونه یا معکوس یکی دیگر از اعضای خانواده الگوی همر است. در این الگو هم یک بدنه داریم و یک سایه بلند؛ منتهی این بدنه در پایین شمع تشکیل میشود و سایه بلند در بالای آن قرار دارد. یعنی دقیقا برعکس الگوی چکش و مشابه حرف T وارونه. الگوی چکش وارونه هم یک الگوی بازگشتی در تحلیل تکنیکال است و میتواند صعودی و نزولی باشد و در هر دو رنگ سبز و قرمز تشکیل میشود. این الگو هم در انتهای روندهای نزولی شکل میگیرد و باز هم سیگنالی برای تغییر روند است. تنها تفاوت میان این الگو و چکش، ظاهر آنهاست که کاملا برعکس یکدیگر هستند.

مفهوم کندل چکش یا همر چیست؟

گفتیم که الگوی چکش، یک الگوی بازگشتی صعودی است. همین مسئله نشان میدهد که این الگو، با تغییر روند بازار گره خورده است. زمانی که معاملهگران الگوی همر را در نمودار مشاهده میکنند، اولین چیزی که به ذهنشان میرسد بازگشت روند از نزولی به صعودی است.

سایه پایینی و بلند کندل چکش، تلاش خرسها را برای پایین کشاندن قیمت نشان میدهد؛ اما بدنهای که در بالای آن شکل میگیرد، نشان از قدرت بیشتر گاوها دارد. چرا که گاوها در نهایت پیروز این مبارزه بودهاند و توانستهاند بازار را از چنگ خرسها در بیاورند. به همین خاطر است که با مشاهده این الگو، میتوان از احتمال تغییر روند و افزایش قیمتها مطلع شد.

روانشناسی الگوی چکش در بازار

تا اینجا بارها به این مسئله اشاره کردهایم که الگوی همر در ساختارهای نزولی ظاهر میشود. وقتی در نمودار شاهد سقف و کفهای پایینتر هستیم و توالی کندلها یک شیب رو به پایین میسازد، ظهور الگوی چکش میتواند خبر از تغییر روند و بازگشت قیمت بدهد. از لحاظ روانشناسی مشاهده این الگو نشان از ایجاد کف قیمت دارایی دارد و ذهنها را برای صعود آماده میکند.

در الگوهای شمعی، هرکجا که سایه پایینی بلند دیدیم، میتوانیم از تلاش خرسها برای پایین کشیدن قیمت مطلع شویم. اما بدنهای که در بالای این سایه تشکیل میشود، نشان از ناکامی خرسها دارد و میتوان فهمید که گاوها قدرت بیشتری در کنترل قیمت داشتهاند؛ تاجایی که توانستهاند آن را بالاتر ببرند. چنین ظاهری در یک کندل، این ذهنیت و حس را در تحلیلگر القا میکند که پتانسیل رشد بیشتر از نزول است. البته هرگز نباید بدون تایید و تنها با شکلگیری این الگو وارد معامله شد. برای اینکه از صحت الگوی شکلگرفته بیشتر مطمئن شویم، حتما باید به کندلهای بعدی هم توجه کنیم تا نشانههای دیگری از آغاز روند صعودی پیدا کنیم.

چرا الگوی چکش رخ می دهد؟

الگوی چکش به دلیل کشمکش میان دو رکن اساسی بازار یعنی خریداران و فروشندگان شکل میگیرد. جایی که فروشندگان همچنان در پی آن هستند که قیمت را پایینتر بیاورند و پس از باز شدن کندل، این کار را با موفقیت انجام میدهند. در ادامه خریداران بیکار نمینشینند و با خرید خود، قیمت را بالا میبرند و نمیگذارند که خرسها همچنان روند نزولی را ادامه دهند. این دلیلی است که باعث میشود در انتهای یک روند نزولی، خریداران بتوانند کنترل بازار را در دست بگیرند و مانع از ادامه ریزش و کاهش قیمت شوند. پس زمانی که شاهد کاهش قیمت دارایی هستیم، ظهور این الگو میتواند باعث تشخیص و شناسایی کف قیمتی شود؛ همان محدوده حمایتی که فروشندگان قدرتشان را از دست میدهند و کنترل بازار به دست خریداران میافتد.

تایید الگوی چکش یا همر

مانند تمام الگوهای کندل استیک، در اینجا هم باید به این مسئله اشاره کرد که نمیتوانید صرفا با مشاهده یک کندل که بدنه کوچکی در بالا دارد و سایه بسیار بلندی در پایین آن تشکیل شده است، نتیجه بگیرید که بلافاصله روند تغییر خواهد کرد. برای اینکه درصد خطا را پایینتر بیاورید و معاملهای معقولتر و با موفقیت بیشتر داشته باشید، لازم است که حتما تاییدیه بگیرید.

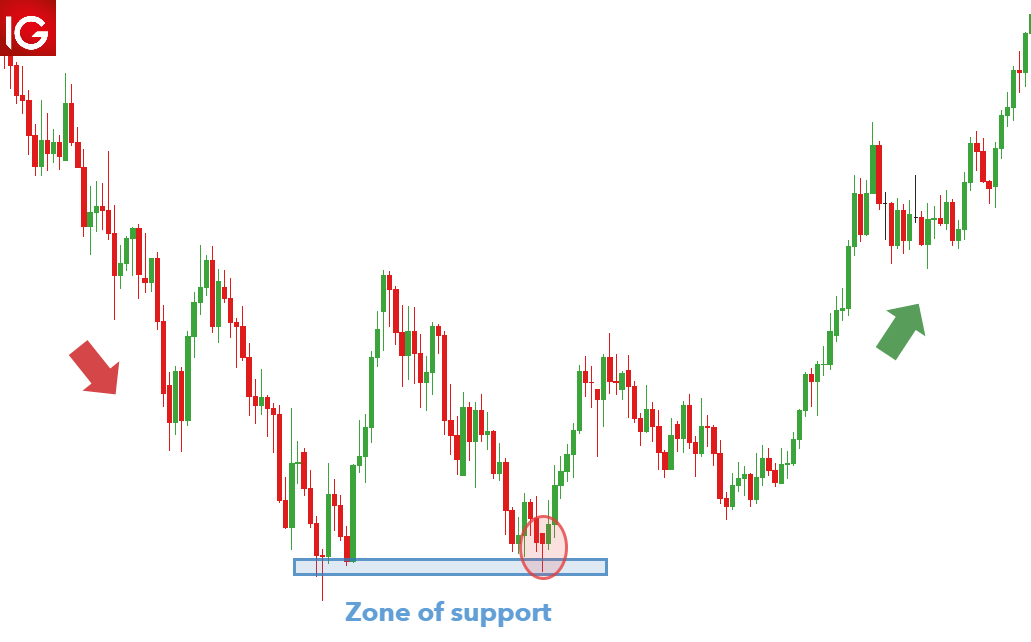

تایید به معنای نشانهای است که میتواند از قدرتمندی الگو خبر بدهد و مانع از سیگنالهای نادرست شود. در زمان مشاهده الگوی چکش (یا چکش معکوس)، باید منتظر کندل بعدی باشیم. اگر قیمت بسته شدن کندل بعدی، بالاتر از قیمت بسته شدن چکش باشد، این همان تاییدی است که به دنبالش هستیم. این کندل هرچه بزرگتر باشد، نشانهای قویتر و مدرکی محکمتر است. تاییدیه دیگر این است که حجم معاملاتی هم در این فاصله زیاد شود و البته کندل همر در نقطه حمایت دارایی تشکیل شود. در این شرایط میتوان با اعتماد بیشتری به سراغ پوزیشنهای لانگ رفت یا پوزیشنهای شورت را بست.

محدودیتهای الگوی چکش

مانند بسیاری از الگوهای کندل استیک، الگوی چکش نیز با محدودیتهایی همراه است و نواقصی دارد. به عنوان مثال در تصویر بالا شاهد رخ دادن الگوی همر در انتهای یک روند صعودی هستیم، اما با توجه به اینکه خط روند همچنان حفظ شده است، نمی توان به فکر معامله شورت باشیم و در این جا بهترین تصمیم باز کردن معامله لانگ است تا زمانی که خط روند شکسته شود. واضح است که هیچ تضمینی وجود ندارد که حتی پس از مشاهده کندل تاییدیه هم قیمت همچنان رشد کند و بالاتر برود. این بالا رفتن قیمت پس از الگوی همر و تاییدیه آن، ممکن است تنها در مدتی کوتاه رخ دهد و روند نزولی باز هم ادامه پیدا کند؛ یعنی این الگو در بلندمدت کارآمد نیست و تنها تغییرات کوتاهمدت را به نمایش میگذارد. اگر تجربه ترید کردن داشته باشید، قطعا به درستی این موضوع را درک میکنید.

از جمله دیگر محدودیتهای الگوی همر میتوان به این اشاره کرد که این الگو تارگت قیمتی ارائه نمیکند. به همین خاطر کاملا به استراتژی شخصی تریدر بستگی دارد که کجا از معامله خارج شود. مورد دیگر هم این است که تشخیص الگوی چکش ساده است، اما همین سادگی ممکن است موجب گمراهی افراد شود. این الگو را باید در حضور سایر کندلها و روی چارت بررسی کنید و نمیتوانید با مشاهده یک کندل، به نتیجه خاصی برسید.

ترید و معامله با الگو های چکش یا همر

تریدرها معمولا وقتی الگوی چکش را مشاهده میکنند، منتظر تاییدیه میمانند. خیلی از مواقع شاهد این مسئله هستیم که الگوی همر ایجاد میشود، اما کندل بعدی تاییدیه نمیدهد و الگو شکست میخورد. به همین خاطر افراد باتجربه منتظر کندل تایید میمانند. زمانی که این کندل را مشاهده کردند، اگر در پوزیشن خرید باشند، آن را حفظ میکنند و اگر پوزیشن شورت باز دارند و شرایط را به خوبی سنجیده باشند، اقدام به بستن آن میکنند.

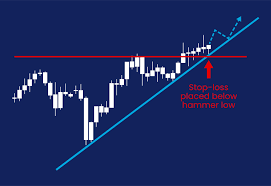

کندلهای سبز معمولا قدرتمندتر از کندلهای قرمز هستند و همین مسئله میتواند نشانهای دیگر برای تریدرها باشد. معمولا پس از مشاهده الگوی همر، تریدرها حد ضرر خود را کمی پایینتر از سایه پایینی کندل قرار میدهند؛ چرا که همانطور که پیشتر هم گفتیم، اینجا ناحیه حمایتی است که کف قیمت دارایی را نشان میدهد. برای حد سود هم استراتژیهای مختلفی وجود دارد. مثلا تریدر میتواند سطوح مقاومت قدرتمند را روی نمودار تشخیص دهد و حد سود خود را در آنجا قرار دهد.

همیشه استفاده از اندیکاتورهای دیگر مثل RSI یا مکدی یا خطوط حمایت و مقاومت در کنار الگوهای کندل استیک توصیه میشود. توجه به واگراییها و نقاط اشباع خرید و فروش نیز مواردی هستند که میتوانند به اعتبار سیگنالهای صادرشده بیفزایند. حتی میتوان از میانگینهای متحرک در کنار این الگو استفاده کرد. در نهایت با توجه به اینکه چقدر اهل ریسک هستید و چقدر تجربه دارید، میتوانید از ترکیبی از الگوی همر و سایر ابزارهای معاملاتی، برای ورود به معامله (یا خروج از پوزیشنهای شورت) استفاده کنید.

جمعبندی

الگوی همر یا چکش، یک الگوی بازگشتی صعودی است که در انتهای روند نزولی اتفاق میافتد؛ یعنی در قسمت پایین نمودار. این الگو از یک بدنه کوچک تشکیل شده است که ممکن است به رنگ قرمز یا سبز باشد. کندل همر یک سایه بسیار بلند (حدود دوبرابر بدنه) در پایین دارد و فاقد سایه بالایی است. اگر هم سایه بالایی داشته باشد، اندازه آن باید بسیار کوچک باشد. این الگو از لحاظ ظاهری شبیه حرف انگلیسی T است. اگر همین الگو را برعکس کنیم، آنگاه با الگوی چکش وارونه یا معکوس مواجه میشویم که آن هم یک الگوی بازگشتی صعودی است. اگر کندل بعدی الگوی چکش یک کندل قدرتمند صعودی باشد که جایی بالاتر از قیمت بسته شدن کندل همر بسته شده باشد، میتوان احتمال تغییر روند را پررنگتر دانست؛ به ویژه اگر همزمان با این اتفاق، حجم معاملات هم بالاتر برود. آیا تا به حال از الگوی چکش استفاده کردهاید؟ به نظرتان الگوی همر تا چه میزان قابل اعتماد است؟