دریافت وام یکی از پروسه های طولانی و چالشبرانگیز در سیستم خدمات و تسهیلات بانکی به شمار میرود. جالب است بدانید که با توسعه و گسترش فناوری بلاک چین و ارزهای دیجیتال، امکان دریافت وام کریپتویی فراهم شده است. به همین دلیل اکنون طی کردن پروسههای طولانی و وقتگیر برای دریافت وام از سیستمهای متمرکز غیرمنطقی به نظر میرسد.

در حقیقت امکان استفاده از سیستم وام کریپتویی (Crypto Lending) بدون نیاز به طی کردن فرایندهای زمانبر و سخت، در کمترین زمان ممکن فراهم شده است. مراحل ساده و آسان دریافت وام در دنیای کریپتوکارنسی سبب جلب توجه و جذب افراد از سرتاسر دنیا شده است.

و اما وام ارز دیجیتال چیست و چه انواعی دارد؟ عملکرد آن چگونه است؟ دریافت این نوع وام چه مزایا و معایبی به همراه دارد؟ آیا در این سیستم امکان دریافت وام فوری وجود دارد؟ نرخ بهره آن چگونه است؟

در ادامه به منظور پاسخ به تمامی این سوالات و همچنین آشنایی بیشتر با سیستم وام ارز دیجیتال، توضیحاتی ارائه خواهیم داد.

وام ارز دیجیتال چیست؟

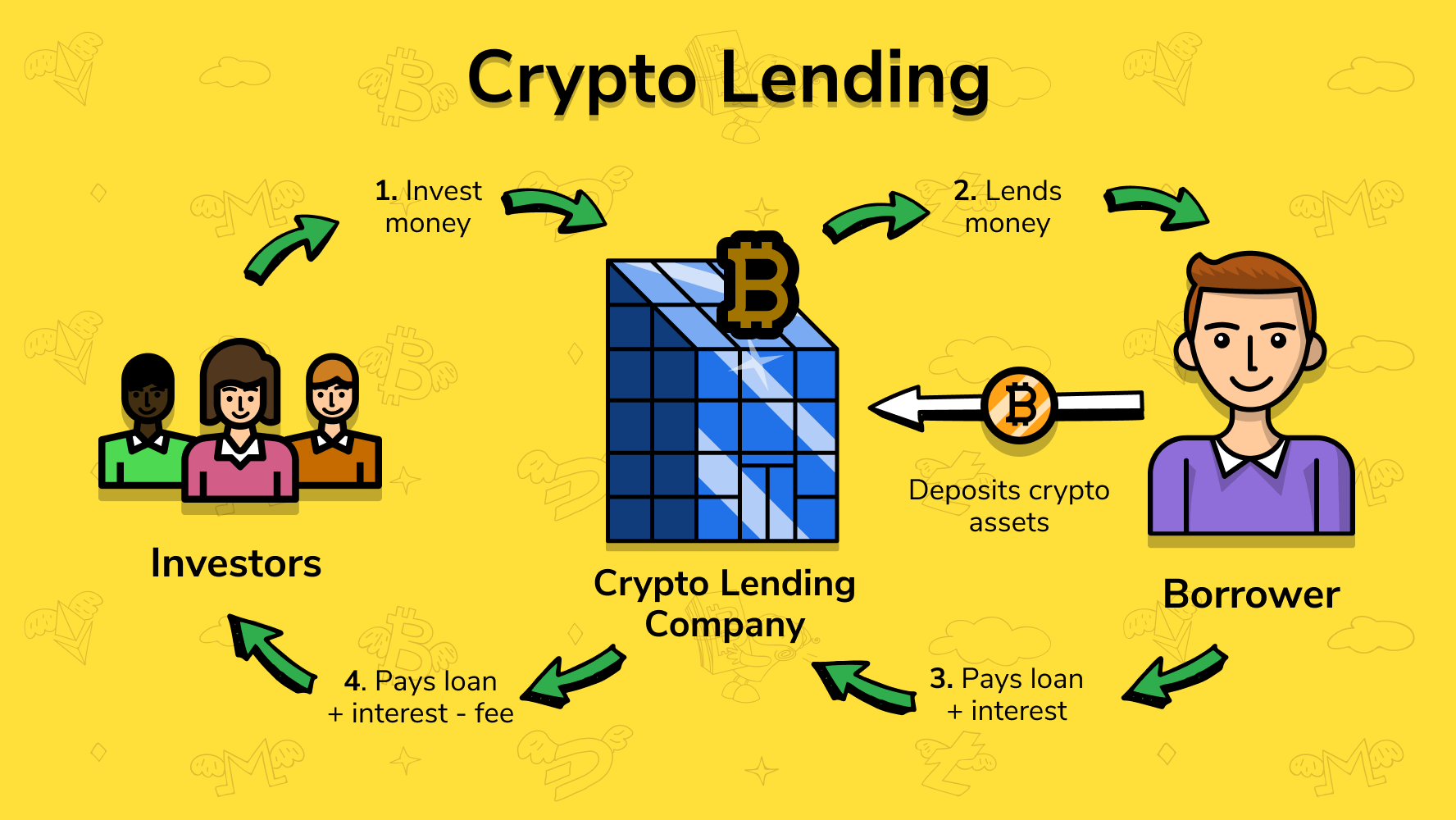

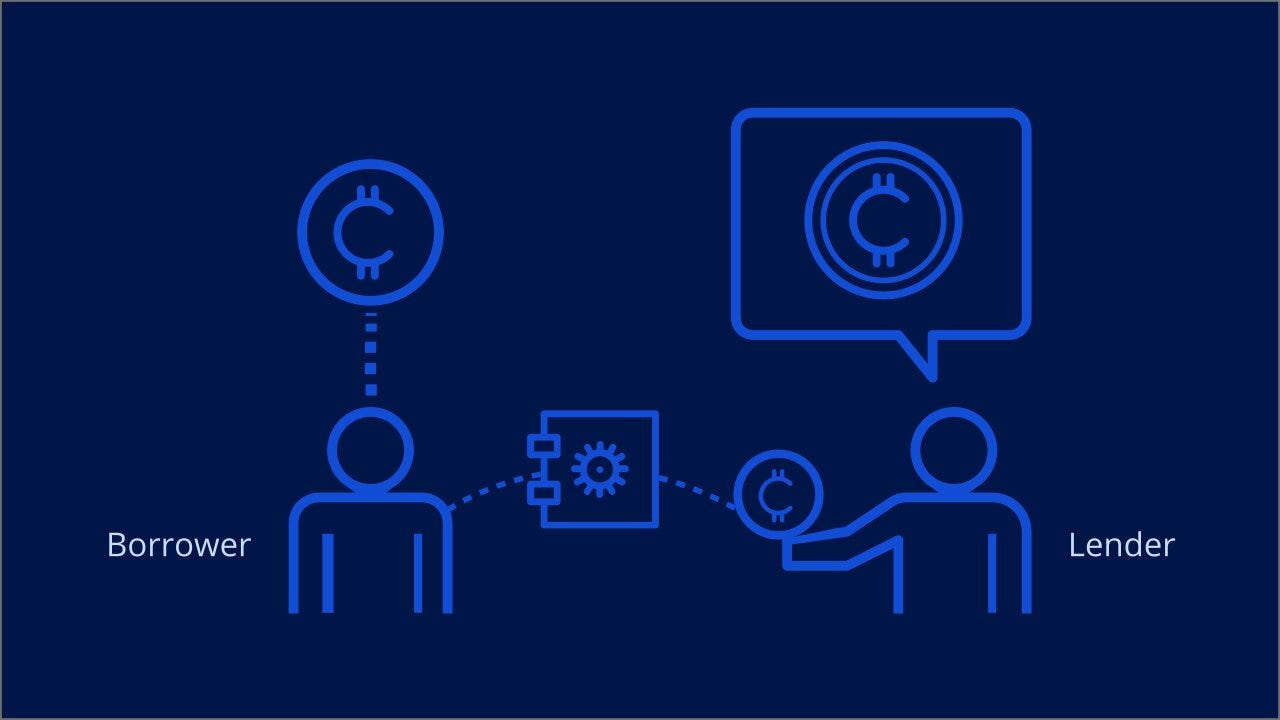

کریپتو لندینگ یا سیستم وامدهی ارز دیجیتال در حقیقت فرایندی است که افراد با استفاده از پلتفرم های مربوطه، بدون نیاز به اعتماد، ارز دیجیتال خود را به عنوان در اختیار سایرین قرار میدهند. در این سیستم بعد از واریز مبلف وام به حساب گیرنده، یک نامه بازپرداخت به منظور پس دادن اصل وام و بهره آن تعیین میشود.

سود و بهره ها جمعآوری شده و به صورت منظم به وامدهندگان پرداخت میشود. وام کریپتویی به نوعی از روشهای نوین کسب درآمد از ارزهای دیجیتال به شمار میرود.

سیستم وام دهی ارز دیجیتال چگونه کار می کند؟

امروزه بسیاری از افراد تنها به منظور سرمایهگذاری، اقدام به خرید ارزهای دیجیتال کرده و قصد فروش آنها را ندارند. گاهی این افراد بعد از سرمایهگذاری بنابر دلایل مختلف، نیاز مالی پیدا میکنند. بدون شک تبدیل ارزهای دیجیتال و تبدیل آنها به پول به معنای دست کشیدن از سرمایهگذاری است. این افراد برای حفظ سرمایهگذاری و همچنین رفع نیاز مالی خود میتوانند از سیستم وامدهی ارز دیجیتال استفاده کنند.

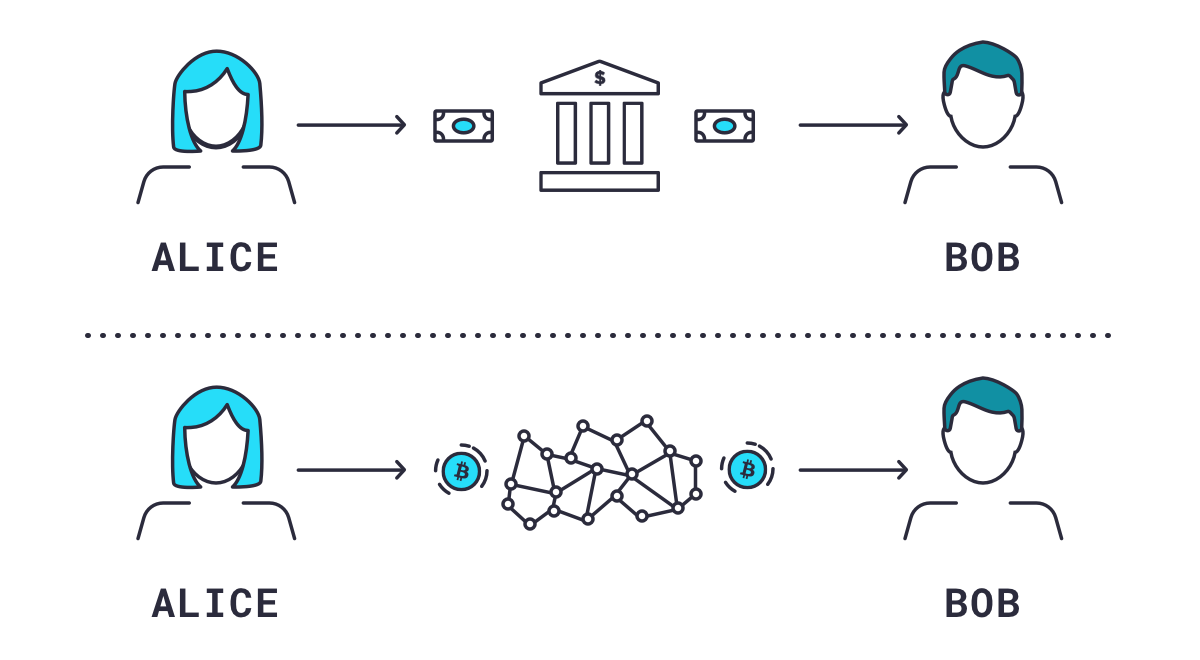

افراد متقاضی دریافت وام ارز دیجیتال باید داراییهای دیجیتالی خود (اتریوم، تتر، بیت کوین و …) را به منظور وثیقه بگذارند و سپس از دارایی سایر کاربران وامدهنده، وام مورد نیاز خود را دریافت کنند. دقت داشته باشید که این فرایند در بستر پلتفرمهای آنلاین وام دهی کریپتو، به صورت همتا به همتا (P2P) انجام میشود. یعنی در این بین واسطهای وجود نخواهد داشت.

نکته: فرد وام گیرنده در زمان تسویه حساب، علاوهبر مبلغ اصلی وام باید سود تعیین شده در حین ثبت قرارداد را به وامدهنده پرداخت کند.

و اما وامدهندگان چه افرادی هستند؟

وامدهندگان معمولا مقداری ارز دیجیتال را به منظور سرمایهگذاری خریداری کرده و از طریق وامدهی و دریافت سود آن، میزان سرمایه خود را افزایش میدهند. یکی از مهمترین نکاتی که باید به آن توجه داشته باشید، میزان وثیقه مورد نیاز برای دریافت وام است. مبلغ وثیقه اغلب چندین برابر میزان وام مورد نظر بوده و به حساب وام دهنده منتقل میشود.

به این صورت اگر فردی از پرداخت اصل وام و سود آن خودداری کند، وثیقه وی در حساب آن فرد باقی خواهد ماند. در نتیجه دسترسی به آنها برای وی غیرممکن میشود. البته امکان فروش این داراییها برای وامدهنده نیز وجود ندارد. یعنی این مبلغ تا زمان تسویه کامل وام در حساب وی بلوکه میشود.

نکات مهم و اساسی در مورد عملکرد وام ارز دیجیتال!

در مورد عملکرد وام ارز دیجیتال نکات مهمی وجود دارد که حتما باید در مورد آنها اطلاعات لازم را کسب کنید. در ادامه مهمترین و اساسیترین آنها اشاره خواهیم داشت.

- میزان نرخ بهره در پلتفرمهای مختلف وام کریپتویی بسته به عوامل مختلفی مثل: نوع رمز ارز با یکدیگر متفاوت هستند.

- نرخ بهره برای دو طرف توسط پلتفرم مربوطه تعیین میشود.

- امکان پرداخت سود خالص به سپرده وامدهندگان وجود دارد.

- معمولا مقداری از بهره بابت کارمزد خدمات به پلتفرم تعلق میگیرد.

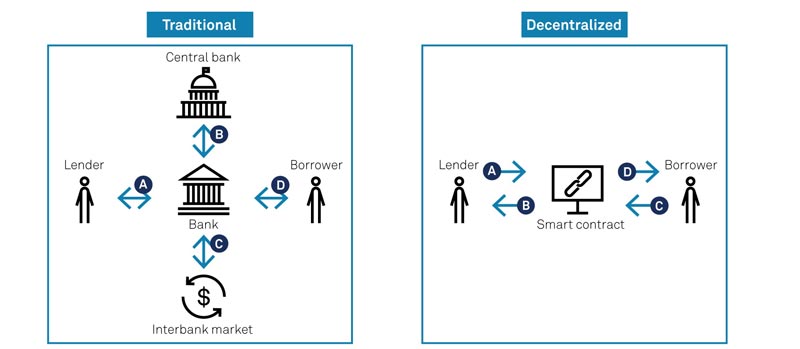

- پلتفرم های متمرکز زیر نظر سازمان یا شرکت سازنده آن است.

- در پلتفرم های غیرمتمرکز امکان انجام این پروسه بدون واسطهها فراهم شده است. در نتیجه کیف پول ارز دیجیتال وامگیرندگان و سرمایهگذاران به پروتکل غیرمتمرکز وام کریپتو وصل میشود.

دقت داشته باشید که این پروتکل غیرمتمرکز برای کنترل فرایند لندینگ از یک قرارداد هوشمند شبکه بلاک چین استفاده میکند. برای مشاهده وام های کریپتو می توانید از صرافی های غیر متمرکز استفاده کنید، بهترین صرافی های غیر متمرکز را می توانید در این مقاله مطالعه کنید.

وام های ارز دیجیتال چه تفاوتی با وام بانکی دارد؟

در حالت کلی وام ارز دیجیتال مشابه با وام قرضالحسنه بانکی به نظر میرسد. ولی این دو تفاوتهای مختلف و قابل توجهی با یکدیگر دارند. در ادامه به صورت مختصر به تفاوتهای اساسی این دو سیستم میپردازیم.

- برای دریافت این تسهیلات از بانکها حتما باید مدارک شناسایی خود را به منظور احراز هویت ارائه دهید. در صورتی که برای بهرهمندی از این تسهیلات در پلتفرمهای غیرمتمرکز نیازی به احراز هویت و ارائه مدارک شناسایی نیست.

- امکان استفاده از این تسهیلات در بانکها برای افراد زیر 18 سال و افراد فاقد شغل یا درآمد ثابت ممکن نیست. در صورتی که این محدودیتها در دنیای کریپتو وجود ندارد و همه افراد قادر به بهرهمندی از تسهیلات آن هستند.

- ارائه سند منزل، فیش حقوقی معتبر و … در بانکها به منظور ضمانت پرداخت الزامی است. یعنی در صورت عدم ارائه چنین وثیقههایی امکان استفاده از این تسهیلات فراهم نمیشود. ولی در سیستم کریپتو، شما میتوانید از داراییهای دیجیتالی خود به عنوان وثیقه استفاده کنید.

- در سیستمهای بانکداری، برای دریافت مبلغ مورد نظر باید مدتی منتظر بمانید. ولی در سیستم کریپتو، بلافاصله پس از تایید قرارداد، مبلغ مورد نظر به کیف پول شما منتقل میشود.

نکته: از سیستمهای متمرکز و سنتی ارائهدهنده تسهیلات این چنینی میتوان به صرافی Binance، پلتفرم BlockFi، Hodlnaut، Nexo، Celsius و … اشاره داشت.

میزان امنیت وام کریپتویی

میزان امنیت وام ارز دیجیتال یکی از مهمترین دغدغههای مهم کاربران و افراد متقاضی است. در حالت کلی، استفاده از سیستمهای وام دهی کریپتو مثل تمامی خدمات موجود در بستر پلتفرمهای غیرمتمرکز یا دیفای بر پایه فناوری بلاک چین صورت میگیرد. به همین علت بهرهمندی از آنها نیاز به آگاهی و دانش لازم در این زمینه را دارد.

لذا سرمایهگذاری، ترید و دریافت وام در بازار ارز دیجیتال حتما باید با دقت و اطلاعات کافی صورت بگیرد. چرا که پس از منعقد شدن هر نوع قراردادی در بستر بلاکچین، امکان تغییر یا حذف آن وجود نخواهد داشت. در نتیجه یک اشتباه کوچک نه تنها قابل برگشت نخواهد بود، بلکه میتواند ضرر و زیان سنگینی را به همراه داشته باشد.

مزایا و معایب وام های ارز دیجیتال

وام ارز دیجیتال از فرصتهای ایدهآل و مناسب برای سرمایهگذارانی است که تمایل به کسب درآمد از ارز دیجیتال هستند. در این بین افرادی که نیاز به دریافت وام دارند نیز میتوانند بدون درگیری در پروسههای طولانی بانک، از این فرصت استثنایی استفاده کنند. اخذ وام ارز دیجیتال میتواند مزایای بسیار زیادی به همراه داشته باشد. در ادامه به صورت مختصر به این مزایا اشاره خواهیم داشت.

- عدم نیاز به سرمایهگذاری طولانی مدت به منظور کسب امتیاز دریافت وام کریپتویی

- کاربرد زیاد (عدم نیاز به شرخ علت درخواست وام و استفاده در زمینه قید شده از مبلغ)

- عدم وجود محدودیت جغرافیایی در وام کریپتویی (یعنی امکان دریافت این وام در هر نقطه ای از دنیا وجود دارد.)

- تعیین مبلغ وام ارز دیجیتال بر اساس وثیقه بود ارتباطی به سوابق تراکنشها و پرداختهای وام گیرنده ندارد.

- امکان تعیین مبلغ وام توسط فرد متقاضی و عدم وجود محدودیت در مبلغ درخواستی

یکی از مهمترین ویژگیهای وام ارز دیجیتال، تغییر روند مالیانی آن است. به این صورت که میزان مبلغ دریافتی و بازپرداختهای وام گیرنده در هیچ مرکز مالی متمرکزی ثبت نمیشود. در نتیجه این افراد نیاز و مسئولیتی نسبت به پاسخگویی در زمینه وام خود به اداره مالیات ندارند.

معایب اخذ وام کریپتویی

اخذ وام ارز دیجیتال در کنار ویژگیها و مزایای خاص خود، دارای معایبی هم است. قطعا پیش از اقدام به دریافت این نوع وام، باید در مورد معایب و مشکلات آن اطلاعات لازم را به دست بیاورید. در غیر این صورت امکان بروز دردسرها و ریسکهای مختلف وجود خواهد داشت. لذا در ادامه به صورت مختصر به این معایب و مشکلات اشاره خواهیم داشت.

تفاوت در شرایط بازپرداخت انواع وام کریپتویی

در حالت کلی، وام کریپتویی عملکردی مشابه با وامهای اقساطی دارد. با این وجود ممکن است شرایط بازپرداخت این وام متفاوت باشد. در اغلب موارد باید برنامه بازپرداخت خود را ایجاد کنید و از قبل در مورد بازپرداختها اطلاعات لازم را به صورت جامع و کامل کسب کنید. شما باید از همان ابتدا شرایط را بسنجید و از میزان توانایی خود در پرداخت وام در زمان مقرر، اطمینان حاصل کنید.

متاسفانه در این بین، بسیاری از افراد و وامگیرندگان به دلیل عدم آگاهی لازم از شرایط و موعد بازپرداخت وام ارز دیجیتال، دچار ضرر و زیان سنگینی میشوند.

عدم امکان دسترسی به دارایی های دیجیتال در زمان بازپرداخت وام ارز دیجیتال

دقت داشته باشید که در اغلب موارد، داراییهای دیجیتال در پلتفرم وامدهی کریپتو، تحت عنوان وثیقه قفل میشود. یعنی امکان استفاده از آنها تنها پس از بازپرداخت تمامی مبلغ وام ارز دیجیتال شما وجود خواهد داشت. به زبان سادهتر، شما نمیتوانید از داراییهای دیجیتال خود برای تراکنش یا معاملات خود استفاده کنید.

حتی اگر احتیاج فوری به برداشت یا فروش رمز ارزهای خود داشته باشید، این امکان برای شما فراهم نخواهد شد.

ریسک مارجین کال شدن وثیقه وام کریپتویی

اگر ارزش وثیقه شما کمتر از آستانه مشخص شود، ریسک و خطر مارجین کال یا لیکوئید شدن ارز دیجیتال در وام شما وجود خواهد داشت. به عنوان مثال: ارزش رمز ارز یا توکنهای وثیقه شما وارد روند نزولی شدهاند. وامدهنده برای اینکه بتوانید وام خود را حفظ کنید، درخواست افزایش مبلغ وثیقه را از شما خواهد داشت.

در چنین شرایطی امکان بروز مشکلات و عدم ارائه به موقع توکنهای بیشتر تحت عنوان وثیقه به پلتفرم وام وجود دارد.

نکته: همانطور که اشاره شد، وام کریپتویی میتواند خطرات و ریسکهای زیادی برای فرد گیرنده داشته باشد. ولی در برخی موارد، خطرات و ریسکهایی متوجه شخص وام دهنده نیز میشود.

به عنوان مثال: اگر شخص وام گیرنده، وام خود را پس ندهد، وثیقه ارز دیجیتال وی به وام دهنده تعلق میگیرد. حال اگر قیمت توکنهای وثیقه با افت رو به رو شده باشد، نمیتواند پول قرض داده شده خود را مجددا به دست بیاورد. در نتیجه امکان ضرر و زیان سنگین در پروسه وام دهی نیز وجود خواهد داشت.

انواع وام ارز دیجیتال

وام کریپتویی مشابه با وامهای عادی بانکها از انواع مختلفی برخوردار است. هر یک از این وامها دارای مزایای و معایب خاص خود هستند. کسب و کارهای مختلف و حتی کاربران عادی نیز میتوانند با توجه به نیازهای خود میتوانند از این وامها استفاده کنند. در ادامه به بررسی هر یک از انواع وام ارز دیجیتال و ویژگیهای آنها میپردازیم.

وام وثیقه ای

در وام وثیقهای “Collateralized Loan”، همانطور که از نام آن مشخص است، افراد متقاضی برای برخورداری از تسهیلات نیاز به ارائه وثیقه است. افراد متقاضی، پیش از دریافت وام باید میزان مشخصی از ارزهای دیجیتال خود را به پلتفرم تعیین شده، واریز کنند. دقت داشته باشید که بیشتر پلتفرمها در ازای مبلغ بیشتر نسبت به وثیقه مورد نیاز به منظور دریافت وام، به کاربران خود وام میدهند.

این موضوع با نام بیش وثیقهگذاری یا Over Collatralization شناخته میشود. در این حالت، وام گیرنده تنها تا درصد مشخصی از مبلغ سپرده را میتوانند به عنوان وام دریافت کند. وام وثیقهای ارز دیجیتال تنها برای افرادی که عجله چندانی به منظور دریافت آن ندارند، مناسب و ایدهآل است. پس اگر زمان کافی در اختیار دارید، در صورت تمایل میتوانید برای دریافت وام ارز دیجیتال وثیقهای اقدام کنید.

وام بدون وثیقه

برای دریافت وام بدون وثیقه “Uncollateralized Loan” فرد متقاضی حتما باید احراز هویت شود. در غیر این صورت امکان دریافت وام وجود نخواهد داشت. از طرفی برای این وامها وثیقهای در نظر گرفته نمیشود. به همین دلیل سرمایه وامدهندگان در معرض خطر قرار دارد. در نتیجه وام بدون وثیقه چندان محبوب و رایج نیست.

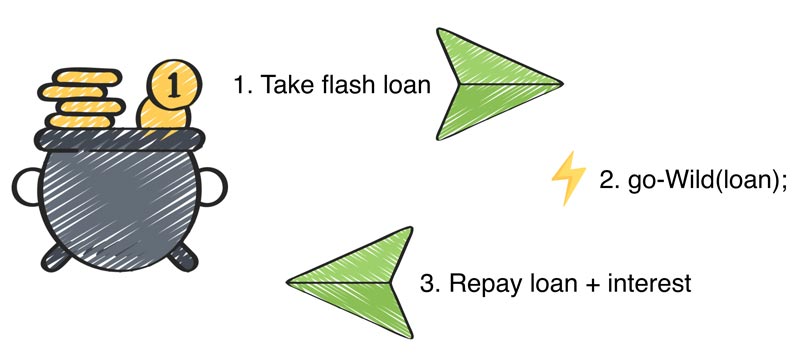

وام فلش

وام فلش “Flash Loan” در دسته وامهای بدون وثیقه قرار میگیرد که بسیاری از افراد آن را با عنوان وام آنی ارز دیجیتال میشناسند. ایده وام فلش برای اولین بار در سال 2018 توسط پروتکل دیفای ماریل (Marble) مطرح شد. این وام کریپتویی در زمان کوتاهی انجام میشود. دقت داشته باشید که دریافت و بازپرداخت وام فلش “Flash Loan” در یک بلاک بر بستر بلاکچین صورت میگیرد.

از مهمترین کاربردهای وام فوری میتوان به بهرهبرداری از فرصتهای آربیتراژ اشاره داشت. به عنوان مثال: شما میتوانید اتریوم را در یک بازار با قیمت پایین خرید کنید و آن را با قیمت گرانتر در بازار دیگر به صورت فوری به فروش برسانید.

نکته: توجه داشته باشید که این وامها را باید به سرعت بازپرداخت شوند و از ریسک بسیار بالایی برخوردار هستند.

وام اعتباری

وام اعتباری “Crypto Line of Credit” از انواع وامهای نیازمند به وثیقهگذاری به شمار میرود. به این صورت که افراد متقاضی با درصد مشخصی از وثیقه سپرده شده، قادر به دریافت وام هستند. دقت داشته باشید که برای این وام شرایط بازپرداخت مشخصی تعریف نمیشود و بهره آن بر اساس میزان وام دریافتی، تعلق میگیرد. امکان برداشت مابقی وثیقه نیز وجود دارد.

بهترین پلتفرم های وام دهنده ارز دیجیتال

امروزه تعداد پلتفرمهای وام کریپتویی به طور چشمگیری افزایش پیدا کرده است. هر یک از این پلتفرمها نیز دارای شرایط و ویژگیهای خاص خود هستند. به همین دلیل یافتن و انتخاب بهترین پلتفرم وام ارز دیجیتال کمی سخت و پیچیده میشود. به همین دلیل در ادامه به معتبرترین و محبوبترین پلتفرمهای وامدهی و ویژگیهای آنها میپردازیم.

Binance

تمامی تریدرها و افراد فعال در بازارهای مالی به نوعی با پلتفرم بایننس (Binance) آشنایی دارند. این پلتفرم آنقدر مشهور و محبوب است که حتی کاربران مبتدی و تازه کار نیز نام آن را بارها در خبرها و وب سایتها مشاهده کردهاند. پلتفرم بایننس از قابلیتها و ویژگیهای بسیاری برخوردار است که یکی از مهمترین آنها وامدهی است.

خدمات وامدهی این پلتفرم به صورت رسمی در تاریخ 28 آگوست راه اندازی شد. اکنون کاربران بایننس میتوانند داراییهای خود را به صورت وام، در یک دوره زمانی مشخص در اختیار افراد متقاضی قرار دهند و در ازای آن بهرهای دریافت کنند.

این افراد با کسب بهره و سود خود میتوانند داراییهای خود در حسابهای این صرافی را افزایش دهند و از آن برای استیکینگ یا تریدهای فیوچرز، اسپات و مارجین استفاده کنند. از دیگر مزایای خاص این پلتفرم میتوان به موارد زیر اشاره داشت:

- امنیت بالا

- رابط کاربری ساده و راحت

- قابل دسترس در پلتفرمهایی همچون: ویندوز، مک، اندروید و IOS

- متغیر بودن نرخ ختی بهره با توجه ارز

- امکان دریافت وام های فوری بدون تایید (برای وامدهی و یا دریافت وام در این پلتفرم تنها باید یک حساب کاربردی داشته باشید)

- زیاد بودن تعداد رمز ارزهای ارائه شده در بایننس به منظور وثیقهگذاری یا وامگیری

نکته: بدون شک بایننس یکی از بهترین گزینهها برای افرادی که تمایل به شرکت در پروژههای سرمایهگذاری و دریافت نرخهای بهره و سود بالا در ازای ریسک بالا است.

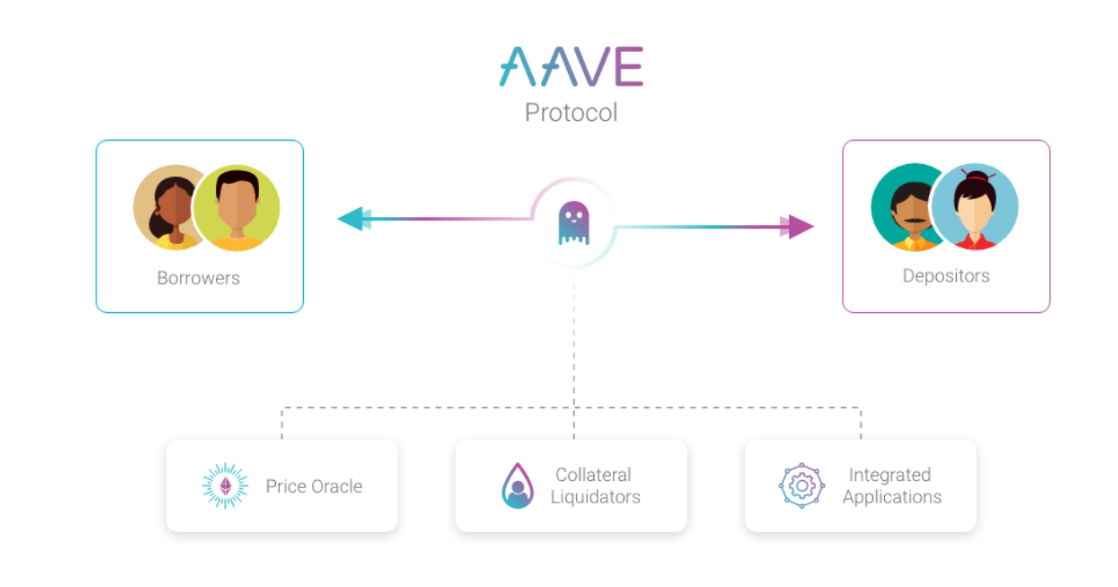

Aave

آوه (Aave) در دسته پروتکلهای دیفای قرار میگیرد. در این پلتفرم کاربران با قفل کردن داراییهای خود میتوانند وام ارز دیجیتال دریافت کنند. ارائه استخرهای وامدهی و مزایای مختلف آوه، آن را تبدیل به یکی از بهترین گزینهها به منظور وامدهی غیرمتمرکز کریپتو کرده است. شرایط دریافت وام در این پلتفرم بسیار ساده است.

حتی کاربران مبتدی نیز با طی کردن مراحل تعیین شده، قادر به دریافت وام در آوه هستند. از خاصترین و جذابترین ویژگیهای Aeve میتوان به ارائه وام آنی ارز دیجیتال اشاره داشت. با این ویژگی، کاربرانی میتوانند بدون هیچ وثیقهای، مقدار زیادی ارز دیجیتال را به صورت وام دریافت کنند. سایر مزایای جذاب پلتفرم Aave به شرح زیر است:

- کاربر محور

- ثابت یا متغیر بودن نرخ کارمزد با توجه به انتخاب شخص گیرنده وام

- عدم وجود محدودیت برای سپردهگذاری

- عدم وجود دوره قفل

- پشتیبانی از طیف وسیعی از رمز رزها به منظور سپردهگذاری کاربران

- بهبود امنیت خود به دلیل داشتن ویژگی منبع باز بودن

نکته: این پلتفرم نیز در دسته محبوبترین و شناخته شدهترین پلتفرمهای وام کریپتویی به شمار میرود.

Compounnd

از دیگر پروتکلهای DiFi میتوان به کامپوند اشاره داشت. این پلتفرم بر بستر شبکه اتریوم ساخته شده و عملکرد آن به صورت همتا به همتا است. در این پلتفرم همه داراییهای سپردهگذاری شده توسط وامدهندگان در استخرهای نقدینگی ذخیره میشوند. سپس معادل با آن داراییها، به وامدهندگان توکن cToken داده میشود.

دقت داشته باشید که در کامپوند، افراد متقاضی دریافت وام کریپتویی باید بیشتر از مبلغ وام دریافتی خود، وثیقه قرار دهند. در غیر این صورت قرارداد دریافت وام به طور خودکار لغو میشود. در ادامه به مهمترین مزایای این پلتفرم وام دهی اشاره خواهیم داشت.

- دارای رابط کاربر پسند

- ارائه نرخهای بهره قابل قبول و منصفانه

- پشتیبانی از ارزهای دیجیتال مختلف

- امکان واریز یا برداشت از داراییهای موجود در حساب، تنها یک بار در هر 24 ساعت

نکته: کاربران متقاضی دریافت وام ارز دیجیتال از پلتفرم کامپوند، حتما باید یک مرورگر Web3.0 یا افزونه گوگل کروم متامسک (MetaMask) بر روی سیستم خود داشته باشند.

Nexo

یکی از جذابترین و پیشروترین پلتفرمهای اعطلای وام کریپتو، نکسو نام دارد. این پلتفرم فعالیت خود را در سال 2018 به صورت حرفهای آغاز کرد. نکسو در واقع یک سیستم وامدهی غیرمتمرکز و همتا به همتا است و بستر امنی را به منظور کسب درآمد از ارز دیجیتال برای کاربران خود به وجود آورده است.

پروسه دریافت وام از این پلتفرم بسیار ساده و راحت است. به این صورت که کاربران برای دریافت وام باید از داراییهای دیجیتال خود به عنوان ضمانت بازپرداخت استفاده کنند. البته پلتفرم وامدهی نکسو از مزایای دیگری نیز برخوردار است که در ادامه به آنها میپردازیم.

- عدم وجود محدودیت سپرده

- دارای رابط کاربری ساده و جذاب

- پذیرفتن بسیاری از ارزهای دیجیتال

- انعطافپذیری برنامههای بازپرداخت

- ارائه نرخ بهره قابل توجه

نکته: توجه داشته باشید که نکسو یکی از ایمنترین و معتبرترین پلتفرمها به منظور سرمایهگذاری در ارزهای دیجیتال به شمار میرود.

Celsius network

از دیگر پلتفرمهای وامدهی با ویژگی همتا به همتا میتوان به سلسیوس نتورک اشاره داشت. در این پلتفرم نرخ بهره بسیار خوب و قابل توجهی به کاربران ارائه میشود. حداکثر میزان سود در سلسیوس نتورک 17 درصد است و به طور هفتگی پرداخت میشود. البته کاربرانی که از توکنهای انحصاری این درگاه (CEL) استفاده میکنند، میتوانند نرخ بازدهی را تا 25 درصد نیز افزایش دهند.

یکی از مهمترین دلایل محبوبیت سلسیوس نتورک، امکان برداشت سود در زمان مورد نظر بدون پرداخت کارمزد است. یعنی وامدهندگان میتوانند در هر زمانی که بخواهند، سود خود را بدون پرداخت کارمزد برداشت کنند. سایر ویژگیهای اساسی این پلتفرم جذاب به شرح زیر است:

- دارای نسخه موبایل و تحت وب

- امکان دریافت سود، بلافاصله پس از واریز شدن آن در کیف پول

- امکان محاسبه میزان درآمد، با استفاده از ماشین حساب محاسبه سود سلسیوس

نکته: پلتفرم سلسیوس نتورک برای امنیت اطلاعات و همچنین حفظ داراییهای کاربران از استانداردهای بالای بینالمللی استفاده میکند.

نکات مهمی و اساسی برای دریافت وام کریپتو

شاید در ابتدا دریافت وام کریپتوی آسان به نظر برسد، ولی برای جلوگیری از بروز مشکلات مختلف باید به نکات مهم و اساسی دقت داشته باشید. در ادامه به این نکات اشاره خواهیم داشت.

تحلیل شرایط بازار به صورت دقیق

بررسی وضعیت بازار پیش از واگذاری ارزهای خود از اهمیت بسیار بالایی برخوردار است؛ زیرا بسیاری از پلتفرمها دارایی افراد را قفل میکنند. در نتیجه اگر در آن بازه زمانی، بازار سقوط کند، شما نمیتوانید هیچ اقدامی برای نجات داراییهای خود انجام دهید.

میزان امنیت پلتفرم وام دهی

متاسفانه در سالهای اخیر کرپتو تبدیل به یکی اصلیترین کانون حملات سایبری شده است. به همین دلیل سنجش امنیت پلتفرم های وامدهی از اهمیت بسیار بالایی برخوردار است. طبق بررسیهای صورت گرفته شده در سال 2021، کلاهبرداری و سرقت در پلتفرمهای دیفای حدود 10 میلیارد دلار بوده است.

پس پلتفرم وامدهی را انتخاب کنید که تدابیر امنیتی و حفاظتی آن در بالاترین سطح ممکن قرار دارد.

احراز هویت بی نقص و دقیق

اگر تمایل به دریافت وام از سیستمهای متمرکز داریدف حتما باید مراحل احراز هویت را به دقت و بدون کوچکترین نقص تکمیل کنید. معمولا مراحل KYC راحت بوده و شامل مواردی همچون اطلاعات نام و نام خانوادگی، آدرس، ارائه تصاویر شناسنامه و کارت ملی است.

افرادی که در هر یک از این مراحل دچار مشکل و سردرگمی شوند، میتوانند از تیمهای پشتیبانی مربوطه کمک بگیرند.

شرایط بازپرداخت وام ارز دیجیتال

دقت داشته باشید که شرایط بازپرداخت وام ارز دیجیتال در همه پلتفرمهای وامدهی یکسان و مشابه نیست. در واقع هر یک از این پلتفرمها دارای شرایط خاصی را به منظور ارائه وام در نظر گرفتهاند. به همین دلیل پیش از انتخاب یک پلتفرم به منظور دادن و یا گرفتن وام، در مورد شرایط آن تحقیقات لازم را به دست آورید.

این تحقیقات و اطلاعات شامل مواردی همچون: برنامه پرداخت، طول مدت وام، میزان جریمه در صورت عدم پرداخت وام در سررسید مقرر و … میشود.

میزان نرخ سود

جالب است بدانید که در بعضی از پلتفرمهای وامدهی، نرخ سود برای گیرندگان وام ثابت است. ولی در اغلب این پلتفرمها، نرخ بهره وام را مطابق با ارائه کوین مورد نظر محاسبه میشود. به این ترتیب نرخ سود در هر پلتفرم با سایرین متفاوت بوده و نسبت به بازار دیجیتال تغییر خواهد کرد.