در سالی که گذشت یک اتفاق مهم در بازار ارزهای دیجیتال افتاد که مربوط به صندوق قابل معامله یا ETF بود. این صندوقها برای کاربران سایر بازارهای مالی همچون بورس، موجودیتی آشنا به شمار میروند؛ اما اینبار مسئله بر سر تایید یا عدم تایید صندوق ETF اسپات بیت کوین بود. چرا چنین خبری باید اینهمه سروصدا میکرد و اینقدر اخبار ضد و نقیض در مورد آن به گوش می رسید؟ ما در اکادمی گرانمایه میخواهیم پاسخ این سوال را توضیح بدهیم؛ منتهی قبل از آن لازم است ابتدا بگوییم که صندوق ETF بیت کوین چیست و چه اهمیتی دارد تا در نهایت بتوانیم اثر این رویداد بسیار مهم را در بازار ارزهای دیجیتال و قیمت داراییها بیان کنیم.

صندوق قابل معامله یا ETF چیست؟

واژه ETF مخفف عبارت Exchange Traded Fund که برگردان فارسی آن میشود صندوق قابل معامله در بورس. این صندوقها یکی از انواع صندوقهای سرمایهگذاری در بازارهای مالی هستند. اگر در بازار بورس فعالیت کرده باشید، احتمال دارد که با صندوقهای قابل معامله در بورس هم آشنا باشید. افرادی که قصد سرمایهگذاری در این صندوقها را داشته باشند، میتوانند با توجه به سرمایهای که در اختیار دارند، واحدهای آن را خریداری کنند. ویژگی صندوق قابل معامله این است که میتوان واحدهای آن را مانند سهام شرکتها از طریق پنل کارگزاری معامله کرد. همین ویژگی است که باعث میشود این صندوقها با سایر صندوقهای سرمایهگذاری تفاوت داشته باشند.

ETFها خود به انواع مختلفی تقسیم میشوند که از جمله آنها میتوان به موارد زیر اشاره کرد:

– صندوق قابل معامله سهامی

– صندوق قابل معامله مختلط

– صندوق قابل معامله درآمد ثابت

– صندوق قابل معامله طلا

از آنجایی که بحث ما سر ETF بیت کوین است، نیازی نیست که در اینجا به توضیح انواع صندوقهای قابل معامله در بورس بپردازیم. به جای آن، در بخشهای بعدی انوع صندوق قابل معامله بیت کوین را شرح میدهیم تا بیشتر با ماهیت این صندوقها در بازار ارزهای دیجیتال آشنا شویم.

فقط این را بدانید که این صندوقها مانند پورتفولیوهایی هستند که متشکل از داراییهای مختلفی هستند و کاربران میتوانند واحدهای آن را خریداری کنند. در حقیقت خریداران با این کار، میتوانند سرمایه خود را صرف خرید داراییهای متنوعی کنند؛ آن هم بدون اینکه نیاز باشد هر کدام از آن داراییها را تکتک خریداری کنند. ارزش سبد هم از ارزش مجموع داراییهای داخل سبد به دست میآید.

ETF بیت کوین چیست؟

توضیحات بالا به ما کمک کرد که کلیاتی از صندوق قابل معامله بدانیم و متوجه شویم که مفهوم ETF چیست. حالا میتوانیم به بحث اصلی خودمان برسیم و برویم سراغ ETF بیت کوین. صندوق ای تی اف بیت کوین، سبدی متشکل از ارز دیجیتال BTC (یا قرارداد آتی بیت کوین) است که میتوان آن را در بازار بورس معامله کرد.

این صندوق به کاربران این اجازه را میدهد که دیگر نیازی به خرید مستقیم بیت کوین نداشته باشند و در عوض با خرید واحدهای صندوق، از نوسانات قیمت این ارز دیجیتال و سودی که از این طریق به دست میآید، بهرهمند شوند. مشخص است که با تغییر ارزش بیت کوین، ارزش صندوق قابل معامله بیت کوین هم تغییر میکند. پس کاربران میتوانند بدون خرید و هولد کردن بیت کوین واقعی، روی این ارز دیجیتال سرمایهگذاری کنید.

معمولا برای خیلی از کاربران سخت است که بخواهند مستقیما اقدام به خرید بیت کوین کنند. از مواردی مانند بیتجربه بودن گرفته تا مخاطراتی که مربوط به نگهداری صحیح کلید خصوصی و امنیت داراییهاست. افرادی که در بازار ارز دیجیتال تجربه نداشته باشند، ممکن است به راحتی داراییهای خود را در یک چشم به هم زدن از دست بدهند. همچنین قوانین بازار بورس با قوانین ارزهای دیجیتال فرق دارد و به طور کلی ممکن است کاربران به بورس بیشتر از ارز دیجیتال اعتماد داشته باشند. به هر حال بازار بورس بازاری قدیمی است و نظارتها و قانونگذاریهای مستحکمتری دارد. با همین چند دلیل به نظر میرسد خرید واحدهای صندوق ETF برای این افراد منطقیتر از خرید بیت کوین است.

انواع ETF بیت کوین

صندوق های ETF بیت کوین به دو گروه دستهبندی میشوند. یکی از این دو گروه، صندوق اسپات است و دیگری از نوع فیوچرز است. این دو صندوق چندین تفاوت با هم دارند که بهتر است از آنها مطلع شویم تا بهتر بتوانیم دلیل اهمیت هریک را بدانیم.

صندوق قابل معامله بیت کوین در فیوچرز

صندوقهای ای تی اف فیوچرز یا آتی در واقع با قراردادهای فیوچرز بیت کوین سروکار دارند. این قراردادها شامل تاریخ انقضا هستند و توافقی به شمار میروند که بر مبنای آن میتوان با قیمتی که از پیش توافق شده است، خرید یا فروش بیت کوین را انجام داد. این نوع از صندوقها، دارایی را واقعا نگهداری نمیکنند و تنها شامل قرارداد آتی آن میشوند.

در این صندوقها از آنجایی که بیت کوین نگهداری نمیشود و فقط پای قراردادهای آتی در میان است، سعی بر این است که قیمت بیت کوین منعکس شود و رفتار آن در صندوق پیادهسازی شود. برای آغاز به کار یک صندوق فیوچرز بیت کوین، لازم است که ابتدا قراردادهای آتی از بازار کالای شیکاگو یا Chicago Mercantile Exchange خریداری شود که این کار بر عهده مدیران شرکتهایی است که صندوق ETF فیوچرز دارند.

تاریخ تاسبس اولین صندوقهای ETF فیوچرز بیت کوین به سال ۲۰۲۱ برمیگردد. اگر بخواهیم چند مورد از صندوقهای ETF فیوچرز را نام ببریم، باید به این اسامی اشاره کنیم:

- صندوق پروشرز- ProShares Short Bitcoin یا BITI و ProShares Bitcoin Strategy یا BITO

- صندوق ون اک- VanEck Bitcoin Strategy یا XBTF

- صندوق والکری- Valkyrie Bitcoin Strategy یا BTF

صندوق قابل معامله بیت کوین اسپات

نوع دیگر صندوقهای ETF بیت کوین، صندوق اسپات است. برخلاف صندوقهای فیوچرز، در این صندوقها خود دارایی (یعنی بیت کوین) واقعا هولد میشود. به بیان دیگر، شرکتی مثل بلک راک برای صندوق اسپات خود باید واقعا بیت کوین خریداری کند. این مهمترین و کلیدیترین تفاوت میان این دو صندوق است که سازوکار آنها را از هم متفاوت میکند.

هدف از راهاندازی صندوق اسپات، بازتاب واقعی نوسانات بیت کوین است. صندوق ETF، ارز دیجیتال بیت کوین را از سایر هولدرها و صرافیهای دیجیتال خریداری میکند و درست مانند یک کاربر ارز دیجیتال، باید آن را در یک کیف پول نگهداری کند. مشخص است که در اینجا با لایههای امنیتی بیشتری داریم و حفظ امنیت دارایی، از نکات مهمی است که باید رعایت شود.

سپس لازم است که صندوق ETF سهامی متناظر با تعداد بیت کوینهایی که در اختیار دارد منتشر کند. این سهام میتوانند قیمت ارز را منعکس کند و در حقیقت قیمت را تاجایی که امکان دارد، نزدیک به قیمت دارایی اصلی نگه دارد. مشخص است که با خرید و فروش بیت کوینهای صندوق، تعداد داراییهای آن زیاد یا کم میشود.

ای تی اف اسپات بیت کوین به تازگی و در سال ۲۰۲۴ توانست مجوز فعالیت را دریافت کند. از جمله معروفترین شرکتهای ETF که صندوق اسپات بیت کوین را ارائه میکنند، باید از اسامی زیر یاد کرد:

- صندوق ETF آرک ۲۱ شرز- ARK 21Shares Bitcoin ETF (ARKB)

- صندوق ETF بیت وایز- Bitwise Bitcoin ETF (BITB)

- صندوق تراست فیدلیتی- Fidelity Wise Origin Bitcoin Trust (FBTC)

- صندوق ETF فرانکلین تمپلتون- Franklin Bitcoin ETF (EZBC)

- صندوق تراست گری اسکیل- Grayscale Bitcoin Trust (GBTC)

- صندوق ETF هش دکس- Hashdex Bitcoin ETF (DEFI)

- صندوق ETF اینوسکو- Invesco Galaxy Bitcoin ETF (BTCO)

- صندوق تراست آی شرز- iShares Bitcoin Trust (IBIT)

- صندوق بیت کوین والکری- Valkyrie Bitcoin Fund (BRRR)

- صندوق تراست وان اک- VanEck Bitcoin Trust (HODL)

- صندوق بیت کوین ویزدام تری- WisdomTree Bitcoin Fund (BTCW)

در جدول زیر میتوانید خلاصهای از مهمترین تفاوتهای صندوق ETF فیوچرز و اسپات بیت کوین را مشاهده کنید تا بهتر به ماهیت این دو پی ببرید.

|

ویژگی |

صندوق ETF اسپات بیت کوین |

صندوق ETF فیوچرز بیت کوین |

|

دارایی پایه |

ارز دیجیتال بیت کوین |

قرارداد آتی بیت کوین |

|

ردیابی قیمت |

مستقیما وابسته به قیمت بیت کوین است |

غیرمستقیم از قیمت بیت کوین نشات میگیرد |

|

چارچوبهای قانونی |

مدون و در حال توسعه |

در ابتدای راه |

|

حضانت داراییها |

در اختیار مدیران صندوق به صورت مستقیم |

غیرمستقیم |

|

شفافیت |

شفافیت به دلیل نگهداری بیت کوین واقعی بالاست |

شفافیت کمتر است و به ابزارهای مشتقه وابستگی دارد |

ویژگی های مثبت صندوقهای قابل معامله

صندوقهای قابل معامله در بازارهای مالی به چند ویژگی مهم و مثبت شهرت دارند که این ویژگیها دلایل عمدهای هستند که کاربران را مجاب به استفاده از این ابزارهای مالی میکنند. در ادامه به چند مورد از این فاکتورهای مثبت اشاره میکنیم و در مورد هرکدام توضیحات مختری ارائه خواهیم کرد.

- تنوع بخشیدن: اولین موردی که تقریبا همه بر سر آن توافق دارند، تنوعبخشی یا Diversification است. زمانی که اقدام به خرید واحدهای صندوق قابل معامله در بورس میکنید، به سادگی صاحب پورتفویی میشوید که خود متشکل از داراییهای دیگری است و سرمایه شما میان این داراییها تقسیم خواهد شد.

- سهولت: بالاتر هم گفتیم که شاید خرید بیت کوین برای کاربران کار سادهای نباشد، اما خرید معامله ETFها سادهتر است و دیگر نیازی به خرید مستقیم دارایی نیست. حتی بدون داشتن دانش کریپتویی هم میتوانید خریدتان را انجام دهید. دیگر لازم نیست کیف پول ارز دیجیتال داشته باشید، نگران کلید خصوصی باشید یا درگیر پیدا کردن یک صرافی معتبر کریپتو شوید و به طور کلی خبری از پیچیدگیهای کریپتو در اینجا نیست.

- قانونگذاری: در حالیکه عدهای معتقد هستند قانونگذاران موجب ایجاد اختلال در بازار رمزارزها میشوند، به عقیده برخی دیگر، این اتفاق امری مثبت است. ETFهای اسپات هماکنون در چارچوب قانونگذاران فعالیت میکند و از این منظر میتوان آن را نسبت به ارزهای دیجیتال که هنوز قانون مدونی دارند، مستحکمتر و پایدارتر دانست.

- پذیرش بیشتر بیت کوین: همزمان با رواج صندوق ETF بیت کوین، این ارز دیجیتال در میان کاربران بیشتری پذیرفته و شناخته میشود. این امر در نهایت میتواند به بلوغ و پختگی بازار کریپتو کمک کند. این مسئله باعث میشود بیش از پیش به قدرت و بزرگی بیت کوین پی ببریم و کمتر شک و تردید به دلمان راه بدهیم که آیا بیت کوین روزی نابود خواهد شد یا خیر. همچنین با وجود این صندوقها، نهادهای بزرگ به سمت این دارایی کشیده میشوند که تمام این موارد در نهایت به نفع بیت کوین و هولدرهای آن تمام خواهد شد و میتواند روی ارزش کلی بازار ارز دیجیتال اثر بگذارد.

- امنیت: مورد دیگری که ETFها را محبوبتر میکند، بحث امنیت داراییهاست. دیگر نیازی نیست نگران بیت کوینهای خود باشید؛ چرا که جای آنها در صندوق قابل معامله بورس امن است و از این منظر میتوان امنیت بالاتری را برای سرمایهگذاری در نظر گرفت.

ویژگی های منفی و خطرات ETF

با تمام مزایا و ویژگیهای مثبتی که میتوان برای صندوق قابل معامله بیت کوین برشمرد، نمیتوان از کنار محدودیتها و مخاطرات آن ساده گذشت. چند مورد از این نکات را در ادامه بیان میکنیم.

- عدم امکان معامله به صورت ۲۴ ساعته: زمانی که به جای خرید بیت کوین به سراغ صندوق قابل معامله آن میروید، دیگر فقط میتوانید در ساعاتی که بازار بورس فعالیت میکند، خرید و فروش خود را انجام دهید. این در حالی است که یک صرافی کریپتویی، به صورت ۲۴ ساعته و هر ۷ روز هفته در دسترس است و امکان معامله در آن وجود دارد.

- نوسان: میدانیم که نوسان بیت کوین و به طور کلی بازار ارزهای دیجیتال زیاد است و صندوقی که دارایی آن بیت کوین است، از این نوسانات متاثر میشود. هرچند نمیتوان این مورد را عیب دانست؛ اما ممکن است برای عدهای به عنوان عاملی خطرآفرین در نظر گرفته شود.

- عدم تسلط و مالکیت مستقیم دارایی: وقتی روی صندوق ETF بیت کوین سرمایهگذاری میکنید، به این معناست که دیگر به صورت مستقیم مالک آن نیستید. در واقع در ETFها شما کلید خصوصی را در اختیار ندارید. همچنین اگر صندوقی که روی آن سرمایهگذاری کردهاید از نوع ETF فیوچرز باشد، حتی خود صندوق هم مستقیما دارایی را هولد نمیکند که شاید برخی این مسئله را نکتهای منفی قلمداد کنند و برخی دیگر خیر.

- ریسکهای کریپتویی: زمانی که به سراغ صندوقی میروید که دارایی آن کریپتو است، طبیعتا باید به مشکلات و ریسکهای کریپتویی نیز توجه کنید و احتمالی هرچند کم برای آنها در نظر بگیرید.

البته موارد بیشتری را میتوان در بیان مزایا و معایب این صندوقها در نظر گرفت که در اینجا ما تنها به مهمترین آنها اشاره کردیم.

ETF بیت کوین چه تاثیری بر قیمتها دارد؟

وقتی شما از طریق یک صرافی متمرکز اقدام به معامله بیت کوین میکنید، هر کدام از این معاملات به تنهایی روی قیمت بیت کوین به صورت مستقیم اثر میگذارند. به این ترتیب گه در دفتر سفارشات صرافی، درخواستهای خرید و فروش با هم مطابقت داده میشوند تا معامله انجام شود. قیمتی که برای بیت کوین میبینید، در حقیقت میانگین قیمتی است که خریداران و فروشندگان پیشنهاد دادهاند. پس فارغ از اینکه ارزش معامله شما چقدر است، نتیجه آن در قیمت اثرگذار خواهد بود.

اما در سمت مقابل وقتی پای ETF به میان میآید، شرایط متفاوت میشود و قضیه با پیچیدگیهایی همراه است. خرید یکی از واحدهای صندوق، اثر مستقیم و در لحظه روی قیمت بیت کوین ندارد. به بیان دیگر بیت کوینی که نماینده سهم شماست، حتی تا روز معاملاتی بعدی خریداری نمیشود. در مورد فروش نیز همین سناریو پابرجاست. زمانی که سهام این صندوقها خرید و فروش میشوند، قیمت صندوق نوسان پیدا میکند و تغییراتی در آن به وجود خواهد آمد؛ اما این تغییرات مستقیما روی قیمت بیت کوین اثر نمیگذارند. پس نباید انتظار داشت که معاملات صندوقهای ETF همان اثر را روی قیمت BTC داشته باشند که خرید و فروش مستقیم این ارز دیجیتال دارد. با اینهمه با افزایش این صندوقها و انجام معاملات بیشتر و با توجه به سهمی که صندوقهای ETF از بازار بیت کوین دارند، در آینده شاهد اثرگذاری بیشتر این صندوقها بر قیمت خواهیم بود.

اهمیت تایید ETF بیت کوین در چیست؟

اگر از چند ماه قبل اخبار بیت کوین را دنبال کرده باشید، قطعا در جریان هستید که تایید یا عدم تایید صندوقهای قابل معامله اسپات چقدر خبرساز بود. با توجه به تفاوت صندوقهای فیوچرز با اسپات، میتوان دریافت که تایید صندوقهای اسپات اهمیت بیشتری برای کاربران داشت. خرید واقعی بیت کوین و انعکاس قیمت آن به صورت مستقیم بر سهام صندوق، عاملی بود که شرکتهای بزرگ را به سمت تلاش برای تایید این صندوقها سوق داد.

مجوز گرفتن این صندوقها نقطه عطفی در بازار کریپتو بود و قطعا یکی از مهمترین رویدادهای تاریخ کریپتو است. با تایید این صندوقها، پای کریپتو بیشتر از قبل به بورس باز شد و پلی که پیشتر میان این دو بازار شکل گرفته بود، اکنون مستحکمتر شده است. اما اهمیت اصلی و اساسی تایید ETF بیت کوین را میتوان در این مسئله دانست که دریچهای برای پذیرش ارزهای دیجیتال باز کرد و مسیر را هموارتر کرد. در زمان نگارش این مقاله هنوز هیچیک از صندوقهای ETF اسپات اتریوم مجوز نگرفتهاند، اما این احتمال وجود دارد که پس از بیت کوین، دومین ارز برتر بازار و اولین آلتکوین دنیا، بتواند این مسیر را ادامه دهد که این مسئله نیز نشان از اهمیت تایید ETF بیت کوین دارد.

از نقطه نظری دیگر، تایید صندوقهای قابل معامله بیت کوین میتواند سایر تنظیمکنندگان مقررات کریپتویی را نیز تحت فشار قرار دهد تا قانونگذاری دنیای ارزهای دیجیتال را با دقت و سرعت بیشتری انجام دهند. البته هنوز راه زیادی تا رسیدن به آن نقطه در پیش است و پروندهای مثل ریپل پس از چندین سال کشمکش با کمیسیون بورس و اوراق بهادار آمریکا (SEC) هنوز نافرجام است و به نتیجه روشنی دست پیدا نکرده است.

آیا تایید ETF بیت کوین جزو اخبار مثبت در بازار است؟

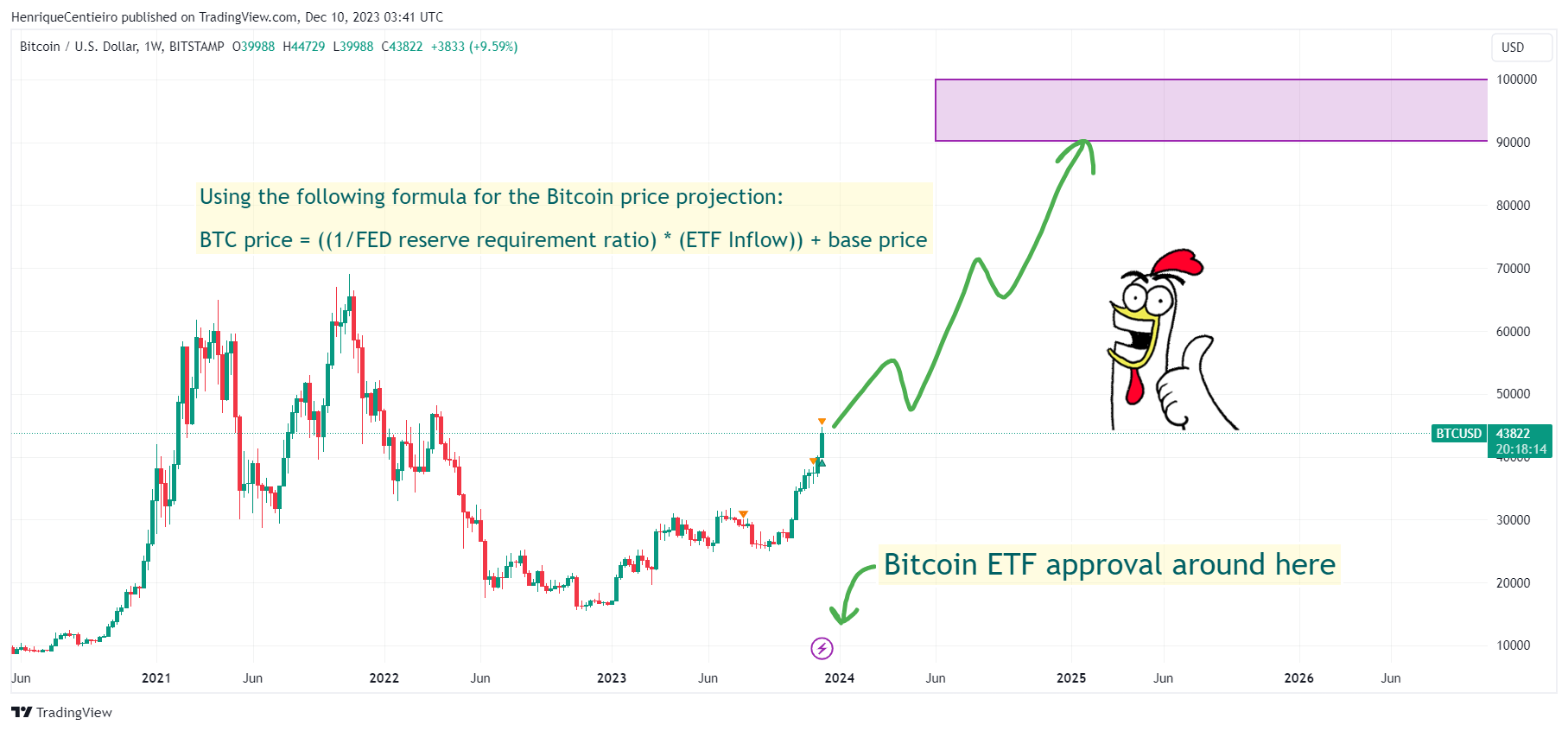

در ۱۰ ژانویه ۲۰۲۴ (۲۰ دی ۱۴۰۲)، ۱۱ صندوق ETF اسپات بیت کوین تایید شدند که در بالا نام آنها را بیان کردیم. پیش از این اتفاق، گمانهزنیهای بسیاری در مورد این مسئله وجود داشت که آیا تایید این صندوقها بر قیمت بیت کوین اثر میگذارد یا نه. عدهای معتقد بودند که این رویداد از قبل در قیمت اثر گذاشته است و به اصطلاح پیشخور شده است. به این معنا که پس از تایید این صندوقها، قرار نیست تاثیر آنچنانی ببینیم و باید منتظر سقوط قیمت باشیم.

با اینهمه پاز زمان تایید این صندوق تا به امروز (۲۵ فروردین ۱۴۰۳)، قیمت بیت کوین رشدی در حدود ۶۰ درصد داشته است که قابل توجه است. هرچند پس از تایید این صندوقها، قیمت بیت کوین با اصلاح اندکی همراه شد که میشود گفت تاحدودی قابل پیشبینی بود. البته اصلا نمیتوان این رشد را تنها به همین یک موضوع مرتبط دانست و طبیعتا موارد دیگری نیز در این میان دخیل هستند. ما اکنون در بازار صعودی قرار داریم و هاوینگ بیت کوین به زودی قرار است اتفاق بیفتد که تمام این عوامل در قیمت تاثیر میگذارند.

گفتیم که با راهاندازی این صندوقها، کریپتو میان افراد و شرکتهای بیشتری پذیرفته میشود. اگر بخواهیم شاهدی بر این ادعا بیاوریم، میتوانیم به آمار و دادهها استناد کنیم. بر اساس آماری که در اسفند ۱۴۰۲ منتشر شد، نزدیک به ۴ درصد از کل عرضه بیت کوین توسط صندوقهای ETF اسپات خریداری و نگهداری میشود. مشخصا این آمار تاکنون تغییراتی داشته است. این مسئله نشان میدهد که به طور کلی میتوان تایید صندوقهای قابل معامله اسپات بیت کوین را امری مثبت دانست که میتواند به گسترش بیت کوین و البته سایر ارزهای دیجیتال کمک کند.

بد نیست به یک نکته دیگر هم اشاره کنیم. عدهای از صاحبنظران و تحلیلگران از مدتها پیش اعلام میکردند که این سیکل بیت کوین با سایر سیکلهای آن متفاوت است. در سه مرتبهای که تاکنون هاوینگ اتفاق افتاده است، همیشه شاهد ثبت قیمت تاریخی جدید پس از وقوع هاوینگ بودیم. این مرتبه اما پیش از آنکه هاوینگ اتفاق بیفتد، بیت کوین توانست سقف تاریخی قیمت را بشکند و نشان دهد که عوامل مختلف چقدر میتوانند بر رفتار آن اثر بگذارند. تمام این عوامل را میتوان در کنار هم قرار داد و به این نتیجه رسید که تایید صندوقهای قابل معامله در بورس بیت کوین، آغاز مسیری روشن برای ارزهای دیجیتال است.

جمعبندی

صندوق ETF بیت کوین یکی از محصولات و ابزارهای سرمایهگذاری در بازار ارزهای دیجیتال است. این صندوقها در بورس امکان معامله دارند و دیگر نیاز نیست برای بهرهمندی از نوسانات قیمت بیت کوین، مستقیما اقدام به خرید این ارز دیجیتال بکنید. صندوقهای قابل معامله در بورس بیت کوین در دو نوع اسپات و فیوچرز راهاندازی شدهاند. یک صندوق اسپات باید به شکل واقعی بیت کوین خریداری کند و قیمت سهام صندوق مستقیما متاثر از قیمت بیت کوین خواهد بود. اما در یک صندوق فیوچرز، با قراردادهای آتی بیت کوین سروکار داریم و قیمت به صورت غیرمستقیم از بیت کوین نشات میگیرد و تنها تقلیدی از رفتار آن را پیاده میکند. با سرمایهگذاری در این صندوقها دیگر نیازی نیست دارایی را مستقیما خریداری کنید و پیچیدگیهای خرید و فروش ارز دیجیتال نیز حذف میشود. تاکنون تایید این صندوقها بازتاب مثبتی داشته است؛ اما نظر شما چیست؟ آیا موافق این تصمیم هستید یا آن را برای بازار کریپتو غیرضروری میدانید؟