اندیکاتور RSI از جمله شاخصهای بسیار مهم و ابزارهای کاربردی در تحلیل تکنیکال به شمار میرود. اغلب تریدرها و معاملهگران حرفهای از این اندیکاتور به منظور شناسایی قدرت یا ضعف روند قیمتی یک سهم استفاده میکنند. و اما تعریف دقیق اندیکاتور RSI چیست؟ با استفاده از این اندیکاتور چه اطلاعاتی را میتوانیم به دست آوریم؟

آیا امکان ترکیب اندیکاتور RSI با شاخصهای دیگر وجود دارد؟ آیا امکان دریافت سیگنال خرید و فروش با استفاده از این اندیکاتور وجود دارد؟

در ادامه توضیحاتی در پاسخ به این سوالات و نکات پیرامون شاخص RSI ارائه میدهیم.

اندیکاتور RSI چیست؟

اندیکاتور RSI مخفف «Relative Strength» تحت عنوان شاخص نسبی نیز شناخته می شود. در تحلیل تکنیکال این اندیکاتور به عنوان اندیکاتور بازگشتی نیز شهرت دارد که وظیفه آن تعیین و تایید نقاط قیمتی و سطوح بازگشتی است. اندیکاتور RSI به نوعی نمایانگر قدرت بازار و قدرت فروشندگان و خریداران نسبت به یکدیگر است. اگر همچنان با اندیکاتور ها آشنایی ندارید و نمی دانید که اندیکاتور چیست؟ و چه کاری انجام می دهد، پیشنهاد میکنم حتما مقاله اندیکاتور چیست را مطالعه کنید و سپس به ادامه خواندن این مقاله بپرداید

به همین دلیل به آن شاخص قدرت نسبی نیز گفته میشود. دقت داشته باشید که مقادیر به دست آمده از اندیکاتور RSI در دو سطح، بین 0 تا 100 در نوسان است. در اغلب مواقع این اندیکاتور در بازههای زمانی 14 روزه مورد استفاده قرار میگیرد. اندیکاتور RSI مشابه با اندیکاتور مکدی «MACD» در لیست اسیلاتورها قرار گرفتهاند.

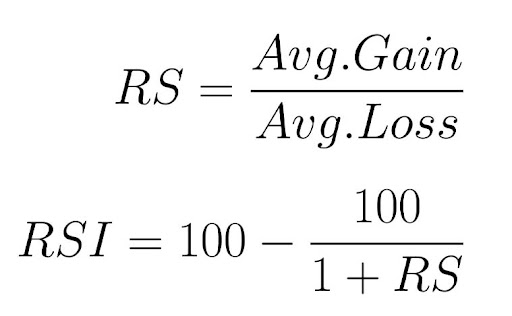

فرمول محاسبه اندیکاتور RSI

برای محاسبه اندیکاتور RSI در فرایند تحلیل سهم میتوانید از فرمول زیر استفاده کنید:

(1+RS/100)-100=RSI

(میانگین ضرر/میانگین سود)=RS

برای محاسبه میانگین سود در 14 روز گذشته ابتدا باید قیمت روزهای مثبت را با یکدیگر جمع کرده و نتیجه آن را بر عدد 14 تقسیم کنید. برای محاسبه میانگین ضرر در 14 روز گذشته ابتدا باید قیمت روزهای منفی را با یکدیگر جمع کرده و سپس نتیجه آن را بر عدد 14 تقسیم کنید.

- قیمت روزهای منفی: روزهایی که قیمت آخرین معامله یا قیمت بسته شدن سهم در مقایسه با روز قبل کاهش داشته باشد.

- قیمت روزهای مثبت: روزهایی که قیمت آخرین معامله یا بسته شدن سهم در مقایسه با روز قبل افزایش داشته باشد.

نکته: برای کاهش میزان ریسک و استرس معاملهگران میتوانید از بازه زمانی 14 روز استفاده کنید. به این صورت میتوانید در بازه زمانی کوتاه مدت، سود قابل توجهی کسب کنید.

کاربرد اندیکاتور RSI

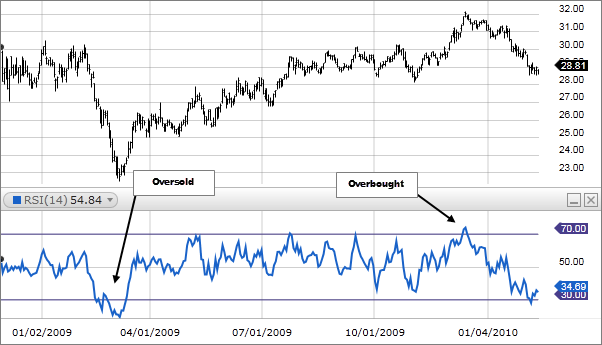

در تحلیل تکنیکال، اندیکاتور RSI یک نمودار خطی در پایین صفحه ارائه میدهد. در این نمودار خطی میتوانید 2 سطح مهم 30 و 70 را مشاهده کنید که به طور خط چین بین نوسان 0 تا 100 قرار دارد. نمودار سهام در اغلب مواقع بین سطوح افقی 30 تا 70 نوسان زیادی دارد. در سطح افقی 70 و بالاتر از آن اغلب بحث مقاومت وجود دارد که نمودار به اشباع خرید میرسد.

سطح افقی 30 به نوعی نقش یک حمایتکننده بسیار معتبر را بر عهده دارد و نمایانگر اشباع فروش است. زمانی که به دلیل فشار فروش، اندیکاتور به سطح 30 یا پایینتر از آن نزدیک میشود، نمودار RSI در روزهای آتی به سمت بالا بر میگردد. در این حالت خریداران به حد اشباع و کاهش قدرت خرید رسیده اند و شاهد فشار فروش و کاهش قیمت در نمودار خواهیم بود.

با توجه به نوسان در سطح 30 تا 70 در اندیکاتور RSI، میتوانید سیگنال دریافت کرده و استراتژی معاملاتی خود را بر اساس آن تنظیم کنید. دقت داشته باشید که روندهای ایمپالس «نزولی یا صعودی» اغلب جهش اصلی نمودار در پایین سطح 30 یا بالای سطح 70 است. در روندهای خنثی، نمودار اغلب بین دو سطح 30 و 70 نوسان میکند.

در نمودار اندیکاتور RSI امکان استفاده از ابزار خطوط روند وجود دارد. همانطور که در پنل تحلیل تکنیکال امکان استفاده از خطوط روند در چارت سهام وجود دارد، در نمودار RSI نیز میتوانید برای یافتن نقاط خرید و فروش سهام از خطوط روند استفاده کنید. در واقع یکی از مهمترین کاربردهای اندیکاتور RSI دریافت سیگنال خرید و فروش است.

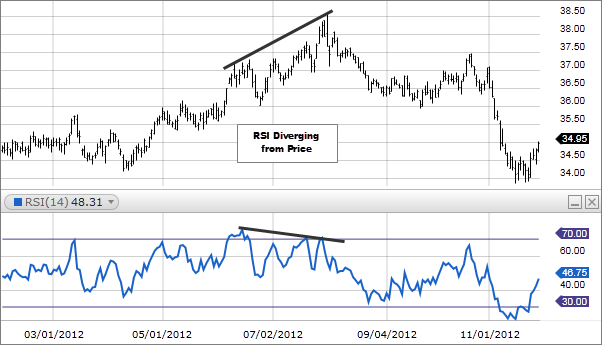

تشخیص واگرایی به کمک RSI

واگرایی در اندیکاتور RSI زمانی رخ میدهد که روند قیمت و روند RSI با یکدیگر یکی و مشابه نباشند. به عنوان مثال: یک چارت قیمت را در نظر بگیرید که دو قله پشت سر هم شکل گرفته است که قله دوم از قله اول بلندتر است. در صورتی که فله دوم در اندیکاتور RSI پایین تر از قله اول تشکیل شده باشد، نمایانگر قدرت پایین خریداران در قله اول نسبت به قله دوم است.

این حالت تحت عنوان واگرایی شناخته مشود که در آن انتظار برگشت روند قیمت را داریم. بر اساس بررسی واگراییها، واگرایی دو قله RSI و نمودار قیمتی به معنای احتمال شروع روند نزولی قیمت و واگرایی دو دره RSI و نمودار قیمتی به معنای احتمال شروع روند صعودی است.

شکست خط روند به کمک اندیکاتور RSI

رسم خطوط روند یکی از مهمترین و کاربردیترین روشهای تحلیل اندیکاتور RSI است. مشابه با رسم خطوط روند در چارتهای قیمت، خطوطی را برای نوسانهای اندیکاتور RSI رسم میکنیم. با شکستن این خطهای روند میتوانیم بر اساس خط روند شکسته شده صعودی یا نزولی، سیگنال خرید یا فروش در نظر بگیریم.

اندیکاتور RSI مشابه با سایر اندیکاتورهای مورد استفاده در تحلیل تکنیکال به تنهایی نمیتواند نتایج قابل اعتماد ارائه دهد. به این صورت که می تواند بارها سیگنالهای خرید یا فروش اشتباه صادر کند. به همین دلیل از آن باید در کنار سایر اندیکاتورها و ابزارهای تحلیل تکنیکال دیگر استفاده کنید. برای استفاده از اندیکاتور RSI به دو نکته زیر توجه داشته باشید:

نکته 1: سیگنالهای RSI در تایم فریمهای بالاتر به مراتب صحیحتر و قابل اعتمادتر از سیگنال های تایم فریمهای کوچک است. در واقع امکان اشتباه در سیگنالهای تایم فریمهای کوچک بیشتر است.

نکته 2: اندیکاتور RSI را همزمان با اندیکاتورهای دیگری مثل MACD استفاده کنید.

یکی از بهترین سبک های تحلیلی سبک تحلیل پرایس اکشن است. پرایس اکشن جدید ترین متد معامله گری در ارز های دیجیتال است. اگر به دنبال یادگیری اصول پرایس اکشن هستید. حتما به دوره پرایس اکشن مراجعه کنید.

پیدا کردن مناطق اشباع خرید و اشباع فروش در RSI

تحلیل تکنیکال و بررسی چارت نمادها از دیگر روشهای شناسایی نقاط و سطوح اشباع خرید است. این روش میتواند برای افراد کم تجربه در بررسی بنیاد نمادها و شرکت ها بهترین و ایدهآلترین گزینه به حساب بیاید. در ادامه به نحوه شناسایی اشباع خرید و اشباع فروش با استفاده از اندیکاتور RSI میپردازیم.

اشباع خرید در RSI

اندیکاتور RSI یک ابزار قدرتمند نوسانی است که با محدوده بالا و پایین و یک اندیکاتور روندی ما بین این محدوده، شتاب نوسانات قیمتی را اندازهگیری میکند. در واقع این اندیکاتور قادر به تجزیه و تحلیل ممنتوم بازار «Momentum» است. شاخص RSI به منظور تشخیص ارزندگی و وضعیت نماد مورد نظر ابزار بسیار کاربردی است.

دقت داشته باشید که این اندیکاتور بین دو سطح صفر و 100 همواره در حال حرکت است. در بین این دو خط عدم بسیار مهم 70 وجود دارد که نمایانگر اشباع خرید است. زمانی که اندیکاتور RSI بیشتر از سطح 70 را نشان دهد، به معنای بازار هیجانی بوده و احتمال شروع روند نزولی وجود دارد.

به طور کلی، زمانی که اندیکاتور RSI به دلیل هیجانات بازار به بالای 70 میرسد، تقاضا کاهش یافته و قیمت سهم روند نزولی را در پیش میگیرد.

اشباع فروش در RSI

اشباع فروش در حقیقت دورهای از بازار است که قیمت به طور پیوسته و مداوم، بدون اصلاح صعودی، کاهش پیدا میکند. در اغلب مواقع که بازار حرکت نزولی و یک طرفه دارد، در هر لحظه امکان وقوع بازگشت وجود دارد. این اصلاح صعودی اغلب به دلیل تثبیت سود فروشندگان «بازخرید دستورات فروش» است.

اگر در چهارده کندل قبل، حرکت صعودی مشاهده نشود، اندیکاتور RSI به صفر واحد می رسد. اما در صورتی که در چهارده کندل قبلی، بازار حرکت نزولی نداشته باشد؛ RSI به 100 واحد خواهد رسید.

استراتژی معاملاتی با اندیکاتور RSI

همانطور که اشاره شد، اندیکاتور RSI در تحلیل تکنیکال دارای کاربردهای مختلفی است. شما با روشهای مختلفی میتوانید از این اندیکاتور سیگنال بگیرید و تحلیلهایی که با سایر ابزارها انجام دادهاید را تایید کنید. از جمله کاربردهای مهم و اساسی اندیکاتور RSI میتوان به تایید روند جدید، پیشبینی برگشت احتمالی قیمت و تعیین نواحی اشباع خرید و اشباع فروش اشاره داشت.

در ادامه به روشهای مختلف و کاربردی سیگنالگیری از اندیکاتور RSI و استراتژیهای استفاده از آن در معاملات میپردازیم.

استراتژی معاملاتی RSI و خط روند

استراتژی خط روند در اندیکاتور RSI از روشهای تحلیلی بسیار کابردی برای شناسایی موقعیت خرید و فروش در بازار به حساب میآید. این استراتژی با تکیه بر خط روند قیمت و خط روند RSI طراحی میشود. برای بکارگیری این استراتژی باید از دو خط روند استفاده کنید. این دو خط شامل: یک خط روند پایین برای نمایش روند نزولی و یک خط روند بالا برای نمایش روند صعودی میشود.

زمانی که خط روند RSI پایین از خط روند قیمت گذر کند، شما می توانید آن را به عنوان سیگنال فروش در نظر بگیرید. یعنی در این حالت میتوانید یک موقعیت فروش داشته باشید. در صورت عبور خط روند RSI بالا از خط روند قیمت، شما میتوانید آن را به عنوان یک سیگنال خرید در نظر بگیرید. در این حالت قادر به خرید بازار یا داشتن موقعیت خرید اضافی خواهید بود.

با این وجود پیش از استفاده از هر استراتژی باید آن را به طور کامل بررسی کرده و آزمایش کنید. به این صورت میتوانید با شرایط بازار مربوطه آشنا شده و بهترین روش را برای معاملات خود انتخاب کنید. همچنین مواردی همچون مدیریت ریسک، مدیریت سرمایه و میدیریت اموال را در معاملات خود فراموش نکنید.

استراتژی ترید با RSI و MACD

از مهمترین، قدرتمندترین و در عین حال معتبرترین ترکیب اندیکاتورهای موجود میتوان به استراتژی ترکیب اندیکاتورهای RSI و MACD اشاره داشت. شما میتوانید از ترکیب این دو اندیکاتور یک استراتژی قدرتمند برای معاملات منطقی و سودده طراحی کنید. در این ترکیب، هر دو اندیکاتور RSI و MACD، اطلاعات مومنتوم حرکتی نمودار را تحلیل و بررسی میکنند. برای یادگیری اصولی استفاده از اندیکاتور macd می توانید به مقاله اندیکاتور مکدی چیست؟ مراجعه کنید.

در اندیکاتور RSI با در نظر گرفتن اعداد اندیکاتور میتوانید اطلاعات کاربردی نسبت به وضعیت اشباع خرید و اشباع فروش سهم به دست آوریم. همانطور که اشاره شد، اعدد پایینتر از 30 نمایانگر اشباع فروش و اعداد بالای 70 نمایانگر اشباع خرید در سهم است. زمانی که این فاکتور را با MACD ترکیب کنیم، میتوانید با تشخیص روند حرکتی سهم ،اعتبار تحلیل تکنیکال را افزایش دهیم.

در حقیقت با استفاده از اندیکاتور MACD میتوانید به سادگی یک روند صعودی قوی یا یک روند نزولی قوی را شناسایی کنید. افزایش MACD نمایانگر روند صعودی و کاهش MACD نمایانگر روند نزولی است.

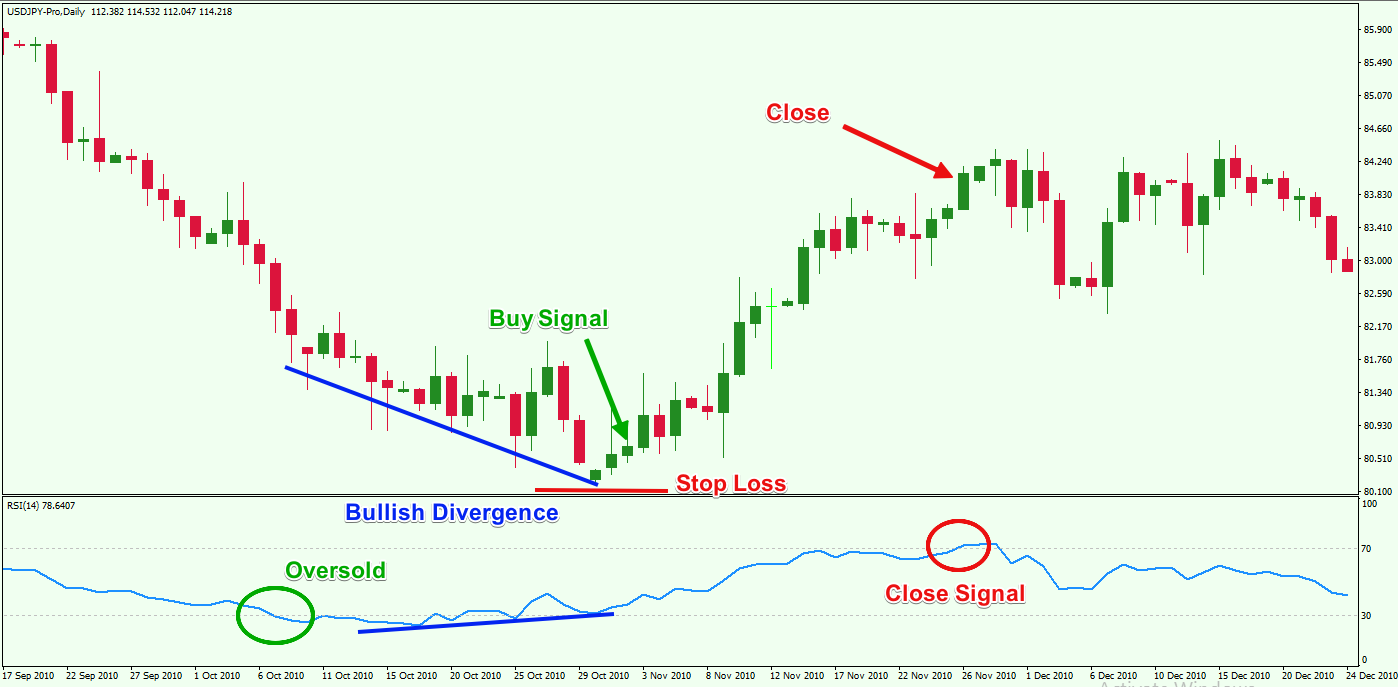

استراتژی ترید به کمک تشخیص واگرایی در RSI

با استفاده از استراتژی واگرایی اندیکاتور RSI به راحتی میتوانید نقاط ورود و خروج را شناسایی کنید. در حالت کلی تشخیص واگراییها ساده بوده و به راحتی میتوانید از این موقعیت ها سود کسب کنید.

سیگنال فروش

در صورت مشاهده واگرایی معمولی منفی یا مخفی منفی، میتوانید این واگرایی را به عنوان سیگنال فروش در نظر بگیرید و وارد موقعیت فروش شوید.

سیگنال خرید

در زمان وجود واگرایی معمولی مثبت یا مخفی مثبت، میتوانید این واگرایی را به عنوان سیگنال صعودی در نظر بگیرید و در صورت مشاهده یک کندل صعودی قدرتمند، به موقعیت خرید وارید شوید. دقت داشته باشید که تعیین حد ضرر در زمان ورود به معاملات ضروری و مهم است. در مقاله واگرایی چیست؟ به طور کامل به این موضوع پرداخته ایم که چطور می توان به کمک واگرایی ها، ترید و معامله گری کنیم