در تحلیل تکنیکال، شناخت الگوهای کلاسیک بدون شک از اهمیت بسیار بالایی برخوردار هستند. معاملهگران و سرمایهگذاران با استفاده از این الگوها میتوانند استراتژیهای موثرتر و بهتری را برای کسب سود بیشتر در معاملات خود پیادهسازی کنند. به زبان سادهتر، الگوهای کلاسیک میتوانند سیگنالهایی مبنی بر روند صعودی یا نزولی بازار به معاملهگران بدهند.

و اما تحلیل تکنیکال چیست؟ چرا تحلیل تکنیکال از اهمیت بالایی برخوردار است؟ آیا آشنایی و تسلط بر روی تحلیل تکنیکال برای ورود به بازارهای مالی الزامی است؟ روند حرکت قیمت در الگوها چگونه مشخص میشود؟ خطوط موجود در نمودار و الگوهای قیمت چه معنایی دارند؟ بهترین و کاربردیترین الگوهای کلاسیک کدامند؟ آیا افراد کمتجربه و تازهکار میتوانند این الگوها را تشخیص دهند؟

در ادامه به منظور پاسخ به این سوالات و نکات پیرامون مربوط به الگوهای کلاسیک در تحلیل تکنیکال توضیحاتی را ارائه میدهیم.

مهم ترین و پر استفاده ترین الگوهای کلاسیک

در تحلیل تکنیکال الگوهای مختلفی وجود دارند که با شناخت و درک آنها میتواند نتیجه معاملات را تغییر دهد. در واقع با شناسایی این الگوها میتوانید امکان موفقیت خود در معاملات را افزایش دهید. همچنین با استفاده از این الگوها میتوانید استراتژیهای کاربردی را پیادهسازی کرده و بهترین زمان ورود و خروج از معاملات را تعیین کنید.

در تحلیل تکنیکال، الگوها به سه دسته الگوهای کلاسیک، الگوهای شمعی و الگوهای هارمونیک تقسیم میشوند. افراد تازهکار اغلب در ابتدا با الگوهای شمعی تحلیل بازار را شروع میکنند. در حالت کلی، پس از آشنایی با الگوهای شمعی، می توان تسلط بهتری بر روی الگوهای کلاسیک پیدا کرد.

هر یک از این دستهبندیها شامل الگوهای مختلفی میشوند که آشنایی با آنها میتوانند بر روی عملکرد معاملاتی تاثیر بسزایی داشته باشند. بر اساس بررسیهای صورت گرفته شده، روند قیمت در بازارهای مالی از الگوهایی تکراری پیروی می کنند که معاملهگران با شناسایی صحیح میتوانند حد سود و ضرر خود را به سادگی تعیین کنند.

با استفاده از این الگوها امکان پیشبینی روند (صعودی یا نزولی) بازار نیز فراهم میشود. بسیاری از سرمایهگذاران و معاملهگران حرفهای با توجه به این الگوها، نقاط ورود و خروج به بازار را تشخیص میدهند.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال «Technical Analysis» در واقع علم و دانشی است که از آن برای پیشبینی رفتار نمودار در آینده استفاده میشود. این اطلاعات اغلب مربوط به گذشته یک سهم یا صنعت است. در تحلیل تکنیکال، تمرکز بر روی دادهها و نمودارهای یک بازار است. در نتیجه شناسایی الگوها و روندهای قیمتی آن راحتتر شده و امکان پیشبینی آینده بازار به کمک این اطلاعات فراهم میشود.

تحلیل تکنیکال یکی از محبوبترین، کاربردیترین و در عین حال رایجترین روشهای تحلیلی در بازارهای مالی به شمار میرود. اغلب سرمایهگذاران با استفاده از تحلیل تکنیکال میتوانند با دید بهتر و مطمئنتری معاملات خود را انجام دهند. این تحلیل علاوهبر سودآوری بسیار، بر روی آرامش و راحتی معاملهگران نیز تاثیر مثبتی دارد.

همین مسئله سبب جایگاه ویژه تحلیل تکنیکال در بازارهای مالی مانند: بازار ارزهای دیجیتال، بورس و … شده است. معاملهگرانی که بدون مهارت و دانش کافی در زمینه روشهای تحلیلی وارد بازار میشوند، اغلب دچار ضرر و زیان بسیاری میشوند. لذا برای جلوگیری از ریسکها و زیانهای احتمالی و همچنین شناسایی زمان مناسب خرید و فروش، باید در این زمینه اطلاعات لازم را به دست بیاورید.

سبک تحلیل پرایس اکشن یکی از بهترین روشهای تحلیلی به شمار میآید. دوره پرایس اکشن به عنوان جدیدترین متد معاملهگری در ارزهای دیجیتال معرفی شده است. اگر میخواهید اصول پرایس اکشن را یاد بگیرید، حتماً به دوره پرایس اکشن مراجعه کنید.

الگوهای صعودی کلاسیک تحلیل تکنیکال

الگوی عملکرد قیمت در اغلب مواقع تکراری بوده و معاملهگران میتوانند با توجه و بررسی این الگوهای قیمت، استراتژیهای بسیار خوبی را برای افزایش سود و کاهش ریسک زیان خود در بازار را پیادهسازی کنند. علاوه بر آن، الگوهای قیمت میتوانند در تشخیص روند بازار صعودی یا نزولی تاثیر بسزایی داشته باشند.

برخی از تریدرها و سرمایهگذاران ماهر، با استفاده از این الگوها نقاط ورود و خروج، حد ضرر و … را تعیین و تشخیص میدهند. امروزه میتوانید الگوهای صعودی کندل استیک کلاسیک بسیاری را در تحلیل تکنیکال مشاهده کنید که به صورت مداوم بر روی نمودارها تکرار میشوند. بدون شک پیگیری این نمودارها برای موفقیت در معاملات ضروری و مهم است. در ادامه به الگوهای صعودی کلاسیک تحلیل تکنیکال میپردازیم.

الگوی سر و شانه معکوس (Inverse head and shoulders)

از الگوهای بازگشتی میتوان به الگوی سر و شانه اشاره داشت که پس از روند صعودی یا نزولی شکل میگیرد. این الگو به نوعی نشاندهنده تغییر جهت بازار و شروع روند برگشتی است. الگوی سر و شانه در تحلیل تکنیکال بسیار محبوب و کاربردی است. معمولا الگوی سر و شانه را میتوانید پس از روند صعودی مشاهده کنید که در ادامه، بازار روند نزولی میگیرد.

در ابتدا حرکت صعودی کوچک بوده و پس از آن حرکت صعودی آن بزرگتر میشود. در پایان حرکت صعودی به اندازه حرکت اول شکل میگیرد.

الگوی گوه نزولی یا فالینگ وج (Falling wedge)

زمانی که خطوط روند با کاهش شدید حرکات قیمتی به یکدیگر نزدیک شوند، الگوی گوه نزولی «Falling Wedge» تشکیل میشود. احتمال افزایش قیمت در زمان تشکیل الگوی گوه نزولی و احتمال کاهش قیمت در زمان ایجاد الگوی گوه صعودی در بازار وجود دارد.

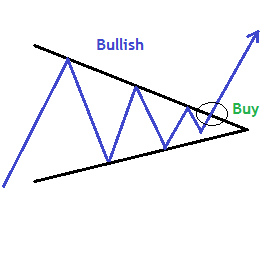

الگوی مثلث ادامه دهنده صعودی (Triangles)

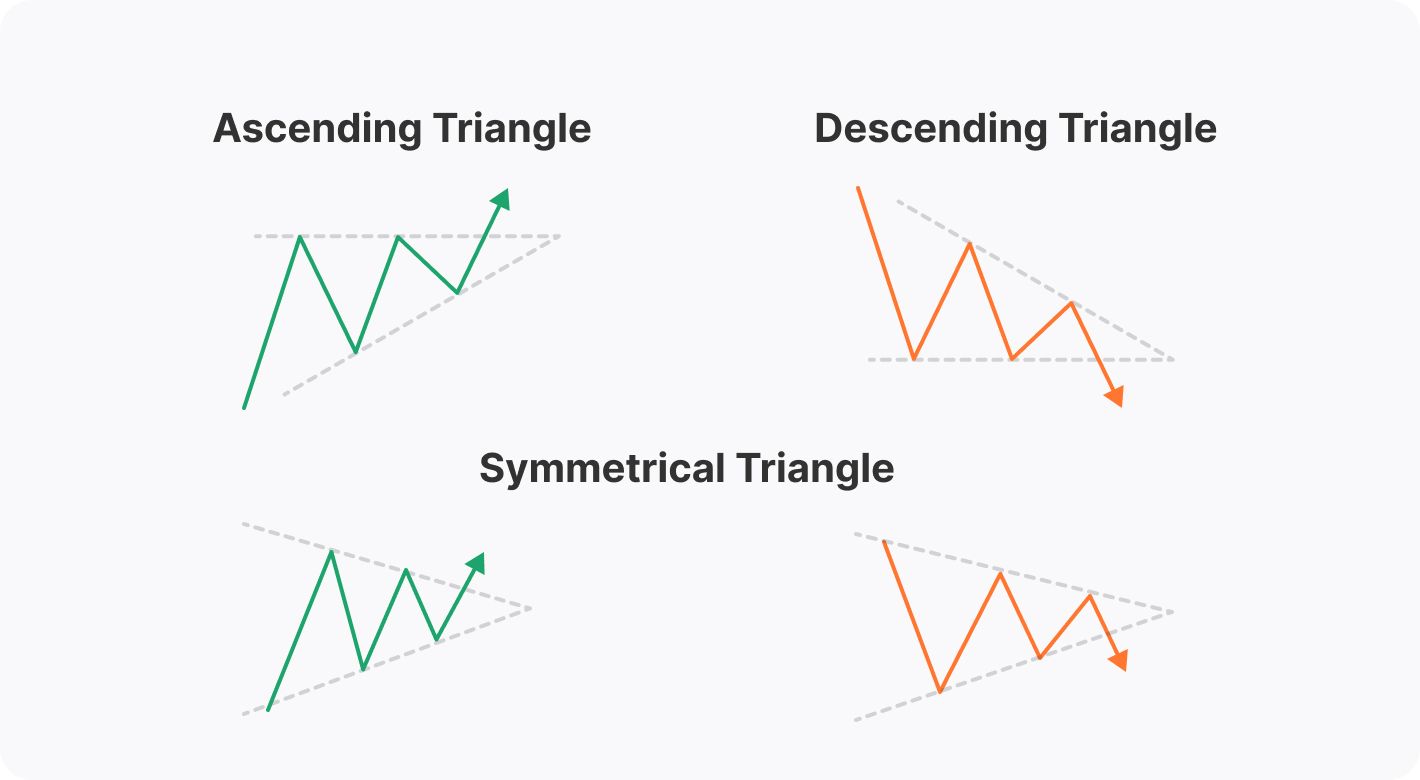

الگوی مثلث در واقع نموداری متشکل از یک خط افقی با خط روند است. این نمودار نمایانگر توقف در روند است. دقت داشته باشید که خط افقی بر روی نمودار از اتصال نقاط بالا و پایین کندلها تشکیل می شود. تحلیلگران و معاملهگران حرفهای اگوی مثلث را در لیست الگوهای ادامهدهنده جای میدهند.

بر این اساس الگوی مثلثی به سه دسته الگوی مثلث متقارن «Symmetrical Triangle»، الگوی مثلث صعودی «Ascending Triangle» و الگوی مثلث نزولی «Descending Triangle» تقسیم میشوند. تشکیل مثلث صعودی نشاندهنده عبور خط روند در پایین نمودار از خط افقی بالایی است.

نکته: خط افقی بالایی بر روی این نمودار در حقیقت نمایانگر سطح مقاومت است. لذا روند صعودی قیمت پس از خروج از این مثلث اتفاق میافتد. در این حالت قدرت خریدارن در مقایسه با فروشندگان بیشتر است.

الگوی فنجان (Cup and handle)

یکی از مهمترین الگوهای ادامهدهنده در تحلیل تکنیکال، الگوی فنجان و دسته است. این الگو اغلب در زمان توقف روند صعولی تشکیل میشود و نشاندهنده ادامه روند صعودی در بازار است. به زبان سادهتر، قبل و بعد از تشکیل این الگو، روند قیمت صعودی است. در الگوی فنجان، سهم بعد از روند صعودی با فشار ناگهانی فروش روبهرو میشود.

این مسئله سبب افت قیمت تا یک سوم قیمت اولیه میشود. در این پروسه قدرت فروشندگان کاهش یافته و فشار فروش به دوره تثبت ورود پیدا میکند که به این صورت کف فنجان شکل میگیرد. پس از گذشت مدتی روند قیمت مجددا حالت صعودی پیدا میکند. در این روند قسمت کاپ یا بدنه فنجان مشابه با U انگلیسی شکل میگیرد.

زمانی که قیمت به سطح خاصی برسد، مجددا با ریزش روبهرو خواهد شد. به این صورت روند قبلی به شکل کوتاهی تکرار شده و دسته فنجان شکل میگیرد.

الگوی کف دو قلو

الگوی سقف و کف دو قلو «Double Top and Bottom» جرء الگوهای بازگشی به شمار میروند. این الگوها به نوعی نشاندهنده نقاطی که بازار دو تلاش ناموفق به منظور عبور از سطوح مقاومت یا حمایت انجام داده، هستند. الگوی کف دو قلو بر روی نمودار شبیه به حرف انگلیسی W است و در پایان روند نزولی شکل میگیرد.

زمانی که قیمت یک دارایی در این الگو به سطح حمایت خود برسد، برگشت خورده و رو به بالا حرکت میکند. البته این حرکت صعودی ادامهدار نخواهد بود و مجددا حالت نزولی به خود پیدا میکند. در این حالت دره دوم الگو تشکیل میشود. پس از این الگو، حرکت قیمت برگشت خورده و حالت صعودی میگیرد.

الگوی کف سه قلو

الگوی کف سه قلو بر روی نمودار میتواند به شکل سه قله یا دره ظاهر شود که تحت عنوان الگوی سقف سه قلو «Triple Top» و الگو کف سه قلو «Triple Bottom» شناخته میشوند.

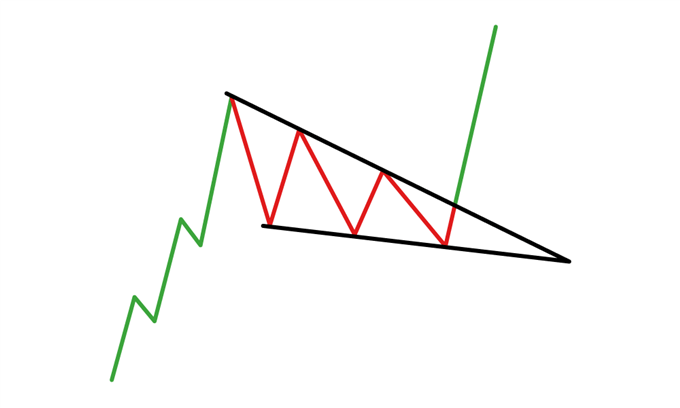

الگوی پرچم صعودی

از دیگر الگوهای ادامهدهنده در تحلیل تکنیکال میتوان به الگوی پرچم «Flag» اشاره داشت. این الگو متشکل از دو خط موازی است که اغلب پس از یک حرکت صعودی یا نزولی در بازار ایجاد میشود. الگوی پرچم دارای دو نوع (الگوی پرچم صعودی «Bullish Flag» و الگوی پرچم نزولی «Bearish Flag») است.

دقت داشته باشید که الگو پرچم صعودی در روند صعودی بازار ایجاد میشود. در این نمودار، ابتدا با یک حرکت شدید صعودی روبهرو میشویم که بلافاصله پس از آن به کانال نزولی با شیب کم وارد میشویم. این روند اغلب به عنوان یک مکث کوتاه در نظر گرفته شده و پس از آن احتمال روند صعودی مجدد افزایش پیدا میکند.

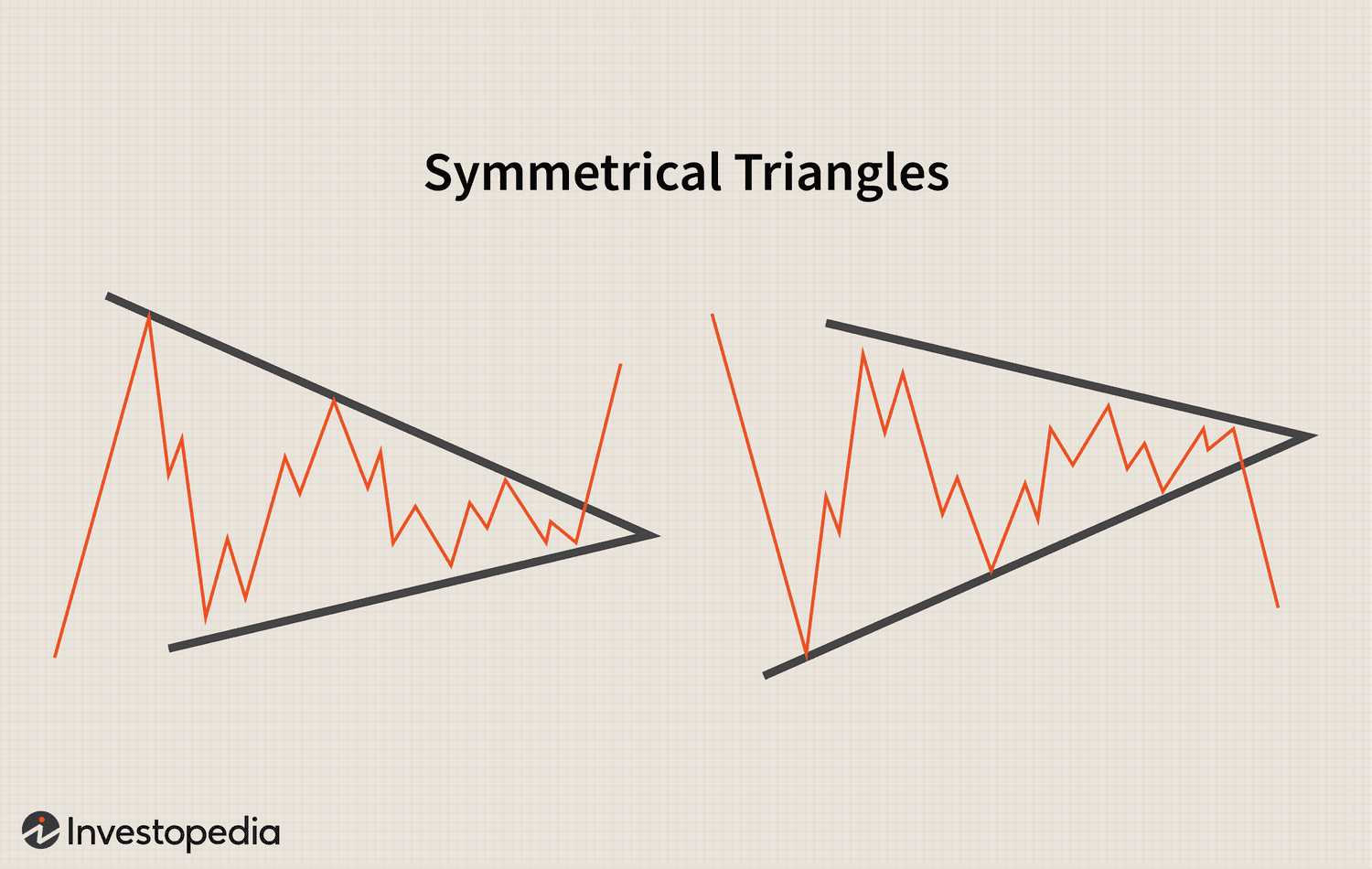

الگوی مثلث متقارن

در الگوی مثلث متقارن قیمت به طور لحظهای تا زمان خروج از داخل مثلث فشرده میشود. شناسایی شکست مقاومتی بالقوه در سطح بالایی یا پایینی مثلث متقارن برای انتخاب موقعیت مناسب اهمیت زیادی دارد. در صورت صعودی بودن روند پیش از الگو، پس از تشکیل الگو و عبور از منطقه مثلث متقارن، میتوانید در نمودار مجددا روند صعودی قدرتمندی شکل بگیرد.

اگر پیش از الگو روند نزولی باشد، پس از تشکیل الگو و عبور از منطقه مثلث متقارن، میتوانید انتظار یک روند نزولی قدرتمند در نمودار باشید. در واقع همه چیز به خروج از راس مثلث و شکسته شدن آن بستگی دارد.

الگوهای کلاسیک نزولی در تحلیل تکنیکال

در تحلیل تکنیکال، الگوهای کلاسیک نزولی متفاوتی وجود دارند که در بازارهای مالی از اعتبار و محبوبیت بالایی برخوردار هستند. به طور کلی شناسایی این الگوها برای افزادی که درک و شناخت صحیحی از آنها دارند، بسیار ساده و راحت است. الگوهای کلاسیک نزولی در تایم فریمهای «دورههای زمانی» مختلفی ایجاد میشوند. در ادامه به مهم ترین و کاربردیترین الگوهای کلاسیک نزولی در تحلیل تکنیکال اشاره خواهیم داشت.

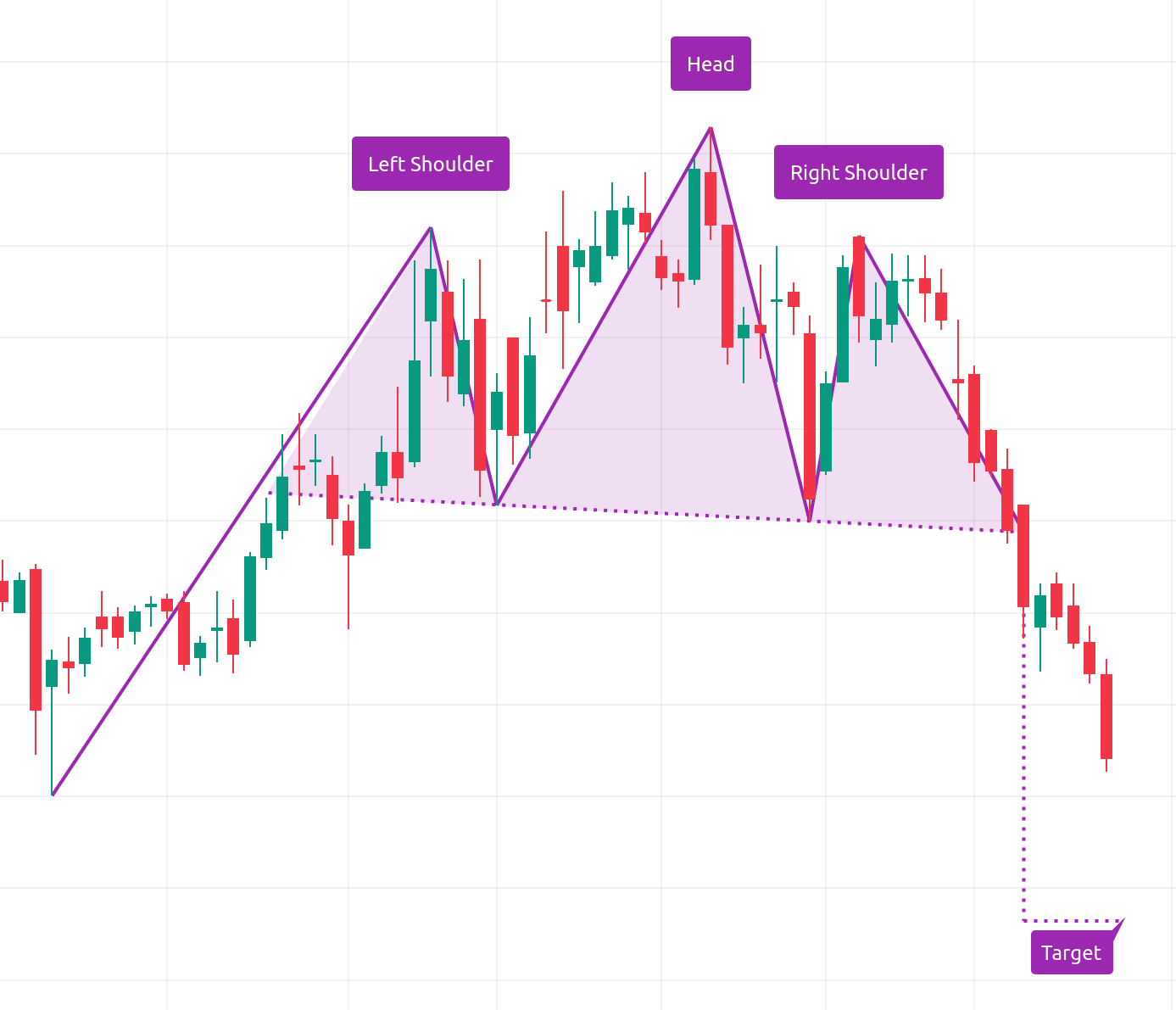

الگوی سر و شانه (Head and shoulders)

در حالت کلی، الگوی سر و شانه سقف در پایان یک روند صعودی ایجاد میشود. پس از تکمیل این الگو میتوانید شاهد یک روند نزولی قدرتمند و تشکیل الگوی سر و شانه نزولی باشید. در این الگو سر در بالاترین سطح قرار دارد و دو شانه کناری، پایینتر از آن قرار میگیرند. به همین دلیل بهترین زمان برای ورود در خط گردن و نقاط حمایتی تعیین شده است.

در این وضعیت، بهترین زمان خروج، در زمان تشکیل سر خواهد بود. هر چقدر به انتهای الگوی سر و شانه نزدیکتر شویم، احتمال تشکیل روند نزولی افزایش مییابد. در نتیجه پیش از شکلگیری روند نزولی باید از سهم خارج شوید.

الگوی گوه صعودی یا رایزینگ وج (Rising Wedge)

الگو گوه نوعی الگوی قیمتی است که از رسم دو خط روند همگرا در نمودار قمیت تشکیل میشود. از این خطوط روند بر روی این الگو به منظور اتصال سقفها و کفهای قیمتی در یک بازه 10 تا 50 کندلی استفاده میشود. دقت داشته باشید که الگوی گوه جزء الگوهای بازگشتی است که با خطوط روند همگرا بر روی نمودار قیمت نمایش داده میشود.

نکته: در این الگو حرکت دو خط روند بر روی نمودار حتما باید در یک جهت باشد.

اگر بر روی نمودار خطوط روند در بالا و پایین حرکات قمیت رسم میشوند به سمت بالا باشند، تحت عنوان الگوی گوه صعودی «Rising Wedge» شناخته میشود. شما میتوانید این الگو را در زمان افزایش قیمت یک دارایی مشاهده کنید. البته الگوی گوه میتواند در طی یک روند نزولی نیز رخ دهد.

الگوی مثلث نزولی (Triangles)

الگوی مثلث نزولی در حقیقت نسخهای معکوس از الگوی مثلث صعودی است. زمانی در این الگو شکست رخ میدهد که خط روند در بالای نمودار از خط افقی در پایین نمودار (نشاندهنده سطح حمایت) عبور کند و در ادامه آن، قیمت از سطح حمایت کاهش یابد. به این صورت بازار در دست فروشندگان خواهد بود.

دقت داشته باشید که الگوی مثلث متقارن از اتصال خط روند بالایی با شیب نزولی با خط روند پایین با شیب صعودی تشکیل میشود. این مسئله نمایانگر فرا رسیدن دوران تثبت در بازار است. در این وضعیت معاملهگران نمیتوانند روند حرکت بازار (صعودی یا نزولی) را تحلیل و تشخیص دهند.

الگوی مثلث بازگشتی

الگوی مثلث بازگشی برعکس الگوی مثلث صعودی است و اغلب در روندهای نزولی شکل می گیرد. در این حالت بعد از شکست الگو، روند نزولی و کاهش قیمت افزایش می یابد. توجه داشته باشید که در روندهای نزولی، فروشندگان نسبت به خریدارای از قدرت بیشتری برخوردار هستند. به همین علت بازار در دست آنها بوده و قیمتها را به آرامی کاهش میدهند.

الگوی فنجان (Cup and handle) برعکس

از الگوهای کلاسیک نزولی در تحلیل تکنیکال میتوان به الگو فنجان و دسته بر عکس اشاره داشت. این الگو در یک روند نزولی تشکیل شده و تحت عنوان الگوی فنجان و دسته معکوس نیز شناخته میشود.

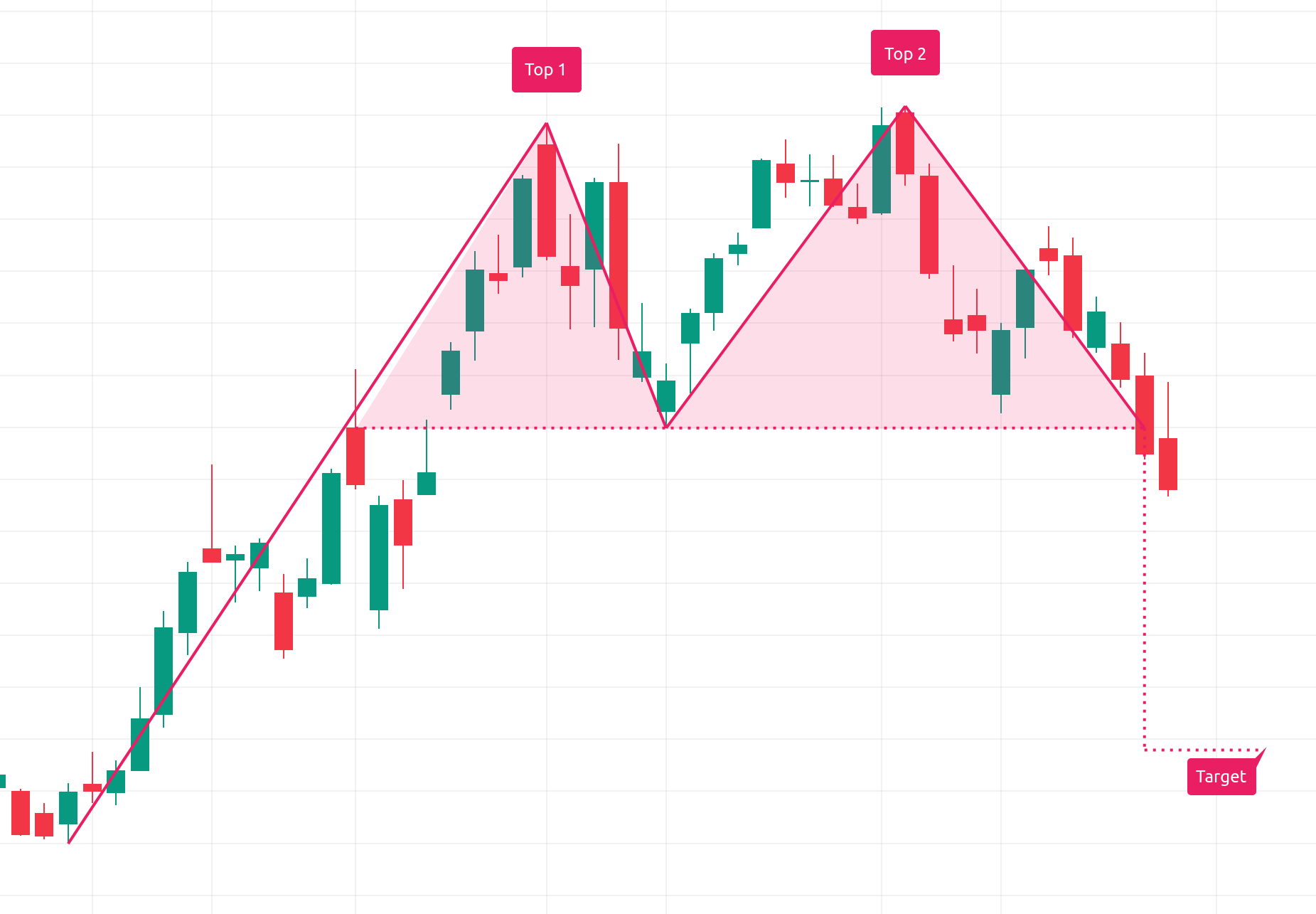

الگوی سقف دو قلو

در پایان یک روند صعودی الگوی سقف دو قلو ایجاد میشود که ظاهر آن بر روی نمودار مشابه با حرف انگلیسی M است. زمانی که این الگو بر روی نمودار ظاهر شود، قیمت یک دارایی دو بار به صورت متوالی در یک روند صعودی به سطح مقاومت میرسد. به این صورت دو قله بر روی نمودار ایجاد میشود. پس از تشکیل این دو قله، قیمت از حالت صعودی به نزولی تغییر خواهد کرد.

الگوی سقف سه قلو

دقت داشته باشید که الگوی سقف سه قلو، یک الگوی نزولی به شمار میرود. پس از تشکیل این الگو بر روی نمودار، احتمال روند کاهشی هر دارایی افزایش مییابد. الگوی کف سه قلو نقطه مقابل الگوی سقف سه قلو است. این الگو صعودی بوده و پس از تشکیل آن بر روی نمودار، میتوانید انتظار افزایش قیمت را داشته باشید.

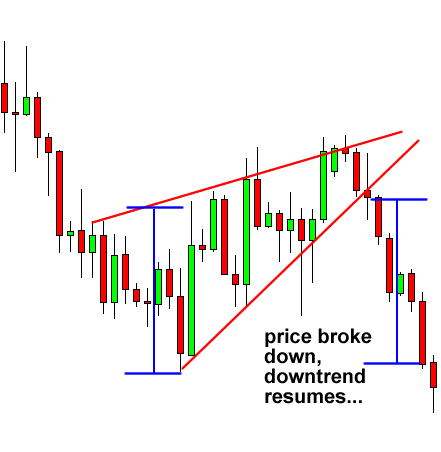

الگوی پرچم نزولی

در الگوی پرچم نزولی، قیمت با یک حرکت نزولی بسیار شدید روبهرو شده و پس از آن به کانالی صعودی با شیب ملایم وارد میشود. زمانی ایجاد این الگو بر روی نمودار، شاهد ادامه روند نزولی پس از خروج از پرچم خواهید بود.