افرادی که در بازارهای مالی مانند: بورس، فارکس و ارز دیجیتال فعال هستند، قطعا بارها اصطلاحات مختلفی همچون تله خرسی، تله گاوی و … را شنیدهاند. البته با توجه به نوع رفتاری در بازار ارز دیجیتال، ایجاد تله خرسی در آن شایعتر است. در این شرایط معاملهگران و سرمایهگذاران با استفاده از روشها و استراتژیهای مختلفی برای خروج از این تله در معاملات خود تلاش میکنند.

بر اساس آمارهای ارائه شده، اغلب افراد در مواجه با تله خرسی دچار ضرر و زیان زیادی میشوند. لذا با کسب اطلاعات بیشتر در مورد این تله میتوان استراتژی های کارآمد و مناسبی را در معاملات پیادهسازی کرد. در این راستا توضیحاتی در خصوص تله خرسی، نحوه خروج و تمامی نکات و موارد مهم مربوط به آن ارائه میدهیم.

تله خرسی چیست؟

به طور کلی تله شرایط فریبندهای است که افراد ناخواسته و بدون علم وارد آن میشوند. کلمه خرسی در این تله، نشاندهنده ماهیت نزولی آن است. در این شرایط نمودار قیمت، نمادها و نشانهها، همه و همه نزول را نشان میدهند؛ در صورتی که نتیجه بازار صعود خواهد بود. با رخ دادن الگوی نزولی در بازارهای مالی، معاملهگران اغلب به دنبال معاملات فروش میروند.

در نتیجه پس از ایجاد شدن تله خرسی در بازار گاوی و نمایش الگو و نمادهایی مبنی بر روند نزولی قیمت، معاملهگران و سرمایهگذاران به اشتباه استراتژی نامناسبی را پیادهسازی میکنند. در نتیجه اغلب آنها متحمل ضرر و زیان بسیار زیادی میشوند. تله خرسی در واقع نوعی رفتار در معاملهگران است که منجر به بروز چنین شرایطی بر روی قیمت و معاملات اشتباه میشود.

چه زمانی تله خرسی رخ می دهد؟

ماهیت به وجود آمدن تله خرسی در بازار قطعا یکی از مهمترین مواردی است که معاملهگران و سرمایهگذاران باید در مورد آن اطلاعات لازم را داشته باشند. عوامل و فاکتورهای مختلفی بر روی ایجاد تله خرسی در بازار مالی موثر هستند که بسیاری از آنها ربطی به عملکرد معاملهگران ندارند. در ادامه به صورت مختصر به مهمترین دلایل و عوامل موثر بر ایجاد تله خرسی میپردازیم.

خبرهای اقتصادی

اخبار اقتصادی قطعا از مهمترین و موثرترین دلایل ایجاد تله خرسی در بازارهای مالی، به ویژه بازار فارکس و ارز دیجیتال به شمار میرود. اخبار اقتصادی در واقع نوعی جهتدهنده نمودار قیمت در بازارهای مالی هستند. یعنی قیمت در بازارهای مالی بر اساس برآوردهای اخبار اقتصادی جهت پیدا میکند. به عنوان مثال: با پیشبینی روند صعودی در اخبار اقتصادی، شاهده صعود قیمت در بازارهای مالی خواهید بود.

گاهی پس از اعلام اخبار، به دلیل هیجانات بالا و عملکرد معاملهگران، شاهد نزول چشمگیری میشویم که اغلب به دلیل ایجاد تله خرسی در بازارهای مالی رخ میدهد.

نکته: علاوهبر اخبار اقتصادی، اخبار نظامی و سیاسی نیز میتواند سبب ایجاد تله خرسی در سطح بینالمللی شود. فقط به خاطر داشته باشید که نزول ناشی از ایجاد این تله موقتی بوده و مجددا شاهد روند صعودی خواهید بود.

انتشار اخبار زرد و شایعه های مختلف

از دیگر عوامل موثر بر ایجاد تله خرسی در بازارهای مالی میتوان به اخبار زرد و شایعههای پیرامون اشاره داشت. به عنوان مثال: شما اقدام به خرید ارز دیجی بایت کردهاید و پس از چند روز خبری مبنی بر هک پلتفرم این ارز در شبکههای اجتماعی و سایتها منتشر میشود. این مسئله سبب افت بسیار شدید قیمت ارز میشود؛ ولی پس از پی بردن به ماهیت شایعه بودن آن، قیمت روند صعودی میگیرد.

اغلب مواقع انتشار اخبار زرد و شایعه در بازارهای مالی به دلیل توییت سادهای از افراد با نفوذ و ثروتمندی مانند: ایلان ماسک است.

تجمع فروشندگان

جمع فروشندگان در یک محدوده بسیار کم میتواند بر روی ایجاد تله خرسی در بازارهای مالی تاثیر بسزایی داشته باشد. به این صورت که با صعود قیمت، قدرت خریدار از فروشندگان بیشتر میشود. ولی در برخی مواقع تجمع زیادی از فروشندگان در محدودهای کوتاه سبب نزول قیمتهای میشود. البته به دلیل قدرت بیشتر خریداران مجددا قیمتها به مسیر صعودی خود باز میگردند.

در واقع رفتار خریداران و فروشندگان در پروسه عرضه و تقاضا سبب ایجاد تله خرسی در بازارهای مالی میشود.

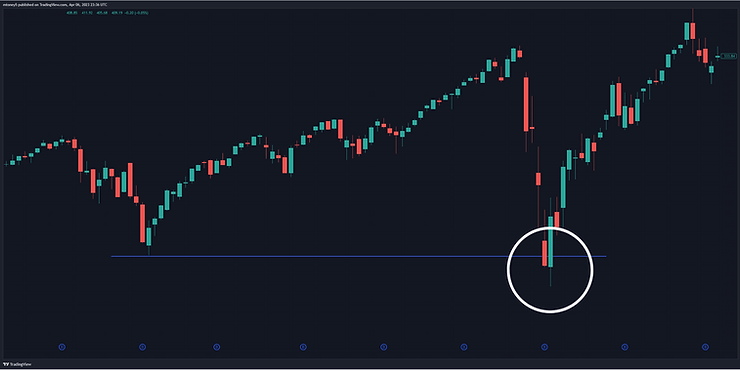

جمع کردن نقدینگی

جمع کردن نقدینگی (توسط بازارگردانها) بدون شک مهمترین و اساسیترین عامل ایجاد تله خرسی در بازارهای مالی است. این الگوها اغلب با هدف شروع یک روند جدید و قدرتمند پیادهسازی میشوند. بازارگردانان برای فراهم کردن نقدینگی لازم به منظور شروع روند صعودی، ابتدا اقدام به کاهش سریع قیمت میکنند.

در نتیجه اغلب معاملهگران در این تله گرفتار شده و برای نجات سرمایه و سود خود به اشتباه معاملاتی را انجام میدهند.

چطور از تله خرسی جلوگیری کنیم؟

برای جلوگیری از تله خرس ابتدا باید با روشهای تشخیص آن آشنا شوید. برای این کار روشهای مختلفی وجود دارد که در ادامه به صورت مختصر به آنها اشاره خواهیم داشت.

- استفاده از تحلیل تکنیکال: با استفاده از شاخص قدرت نسبی یا RSI، شاخصهای حجم و اصلاحات فیبوناچی امکان پیشبینی و درک پایداری روند فعلی قیمت سهام یا ارز فراهم میشود.

- میزان و حجم معاملات: در صورت پایین بودن حجم معاملات، حرکت قیمت میتواند نشاندهنده تله باشد.

- بهرهمندی از الگوهای کندل استیک: الگوهای کندل مثل: سه کلاغ سیاه، ستاره عصر، چکش و … میتوانند در شناسایی این تله بسیار موثر و مفید واقع شوند.

- ابزارهای معاملاتی: در صورتی که ریزش نزولی موقتی باشد، امکان جلوگیری از تله خرسی با استفاده از سفارشهای حد ضرر وجود دارد.

- مطالعه مقاله استاپ هانت چیست؟

- شاخص ترس و طمع: در بسیاری از مواقع بیش از حد طمع کردن معامله گران موجب رخ دادن تله خرسی می شود.

نحوه جلوگیری از ضرر در تله خرسی!!

به طور کلی در بازارهای مالی و در تحلیل تکنیکال، روشها و تکنیکهای کارآمد و مختلفی وجود دارد که با استفاده از آنها میتوانید از بروز ضرر و زیاد در معاملات خود جلوگیری کنید. متاسفانه بسیاری از معامله گران با استراتژیهای اشتباه به منظور کسب سودهای عجیب از یک معامله، استفاده از تکنیکهای جلوگیری از ضرر را فراموش میکنند.

قطعا کسب سود در بازارهای مالی برای همه افراد جذاب و لذت بخش است، ولی همانطور که یک معامله میتواند سود داشته باشد، میتواند به همان نسبت نیز ضرر و زیان به همراه داشته باشد. لذا برای رسیدن به سود ابتدا باید روشها و استراتژهایی را به منظور جلوگیری از ورود به ضرر در نظر بگیرید.

دقت داشته باشید که ورود به برخی از معاملات میتواند ضرر و زیان بسیار زیادی را برای شما به همراه داشته باشد. به همین دلیل در ادامه به موثرترین و کارآمدترین تکنیکها به منظور جلوگیری از ضرر و زیان احتمالی در تله خرسی میپردازیم. بدون شک این تکنیکها میتواند در تمامی بازارهای مالی موثر و مفید واقع شوند.

- استفاده از تکنیکها و روشهای کارآمد مدیریت سرمایه در بازارهای مالی

- استفاده از حد ضرر در معاملات

- داشتن تریگر ورود و دوری از احساسات و هیجانات

- روند شناسی در بازارهای مالی (این مورد اغلب بر اساس تجربیات در فرایند معاملات در این بازارها به دست میآید.)

- مطالعه مقاله تشخیص درست خط روند در بازار های مالی به تشخیص درست تله خرسی کمک می کند.

- صبور بودن برای ورود به معاملات

- ورود پلهای در بازارهای مالی به ویژه ارز دیجیتال

- کاهش حجم معاملاتی به حداقل میزان

- استفاده از اهرم معاملاتی تا 200 برابری (برای خرید بیت کوین) و استفاده از اهرم معاملاتی 1000 برابری برای خرید و فروش جفت ارزها در بازار فارکس

نکته: در صورت تازه کار بودن در بازار فیوچرز، بدترین حالت اهرم معاملاتی خود را در معاملات بیش از 3 در نظر نگیرید. همچنین بهیه ترین اهرام معاملاتی در بازار فارکس برای تازهکاران 100 است. استفاده از ضریب اهرمی بیشتر از این موارد در معاملات به معنای افزایش ریسک در معاملات است.

تله خرسی در مقابل تله گاوی چه تفاوتی دارد؟

همانطور که اشاره شد، تله خرسی ماهیت و روند نزولی در قیمت ایجاد میکند. در صورتی که تله گاوی با افزایش ناگهانی قیمت در روند نزولی آغاز میشود. در واقع تله گاوی با سیگنال اشتباه خود مبنی بر قیمت و وضعیت جدید خرید، معامله گران را ترغیب به خرید میکند. معاملهگران نیز با پیشبینی اشتباه در مورد روند صعودی، اقدام به خرید میکنند.

با کسب اطلاعات و دانش لازم در مورد این تلهها و عدم گرفتار شدن در آنها میتوانید معاملات بسیار پرسودی را داشته باشید. در بازارهای مالی پرریسکی همچون کریپتوکارنسیها میتوانید با مدیریت سرمایه و رعایت اصول سرمایهگذاری تا حد زیادی از ضرر و زیانهای احتمالی جلوگیری کنید.